アメリカの経済指数は軒並み好調を維持している。その結果、米国は利上げ局面に差し掛かっている。

金利上昇局面での投資の方法はどうするか、個人投資家としては準備しておきたい。

今回は、アメリカの金融引き締めに対応する7つのステップを考えてみた。

- アメリカは利上げのどのフェーズなのか?

- アメリカの金融政策と株式投資リターンの関係

- アメリカの景気と株式投資のリターンの関係

- 景気サイクルの期間

- インカムゲインの安定性

- 現金比率とアセットアロケーションの確認

- 収入の分散を狙う

この場合、株式投資の過去データを見ておくのが良い。

そこで便利なのが、J.Pモルガンのサイト。

参考知らないと損する、JPモルガンのGuide to the Markets

金利上昇と株価の関連性

1.いまは利上げのどのフェーズか? スケジュールを知ろう

J.Pモルガンによれば、②利上げ or ③利上げ後据え置きの局面である。

現在は②の『利上げ=金融引き締め』か③の『利上げ・引き締め後の打ち止め・据え置き』の、いずれかの局面です。

これらの局面は、中央銀行が引き締め姿勢を示している、あるいは実際に引き締めを続けてきた事実などにより、投資家がリスクを減らしていく局面です。

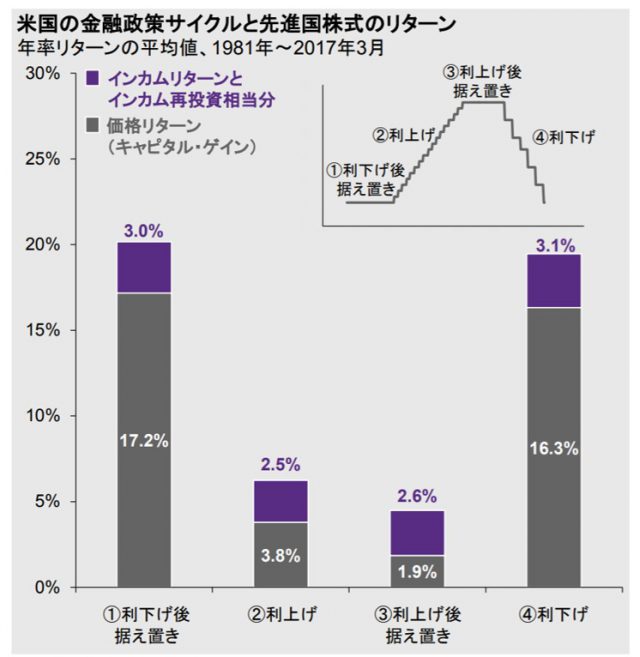

それではこの金利上昇フェーズでの株式投資のリターンはどうであったか?

2.アメリカの金融・金利政策と先進国株式リターンの関係

いまが②利上げ~③利上げ後据え置きの局面であるとするならば、キャピタルゲインを狙った投資がうまくいく確率はこれまでと比較して低くなる。

しかも②利上げ→③利上げ後据え置きに向かっている段階であるので、今後は値上がり益を狙える株価指数や投資先は減っていく状況だ。

銘柄選択に注意を要する。

さらに現在の株価は各種指標を見ても、やや割高感があることは否めない。

つまり無理に資金投下をせずとも良い段階にある。

金利上昇フェーズの投資方法としては、キャッシュ比率を高めにしても良い。

金融引き締めの際には利上げ局面とは対応方法が異なる。

歴史は繰り返すという言葉を信じるなら、これらのデータを覚えておきたい。

これに追加し、景気サイクルと株式の関連性についてもみておこう。

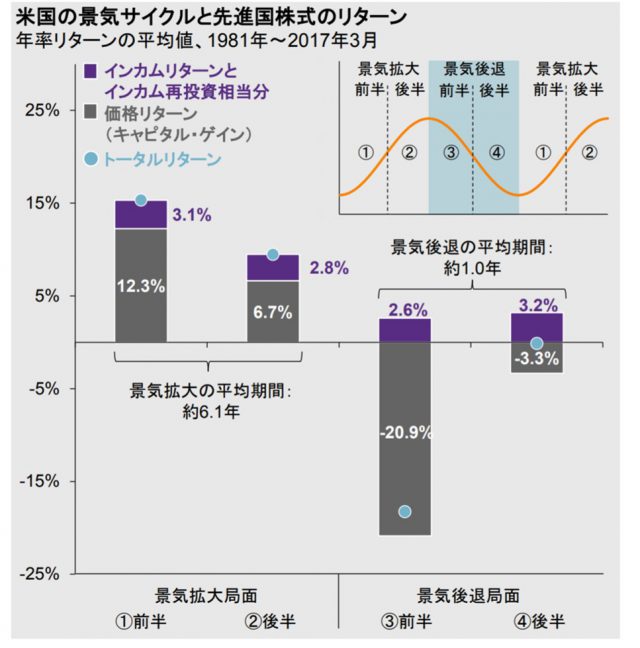

3.アメリカの景気サイクルと先進国株式リターンの関係

アメリカの景気サイクルと株式投資リターンの関係図からは恐ろしいことが分かる。

③利上げ後据え置きのフェーズでは、キャピタルゲインが-20.9%となっているのだ。

利上げがされしばらくして景気後退局面がくると、暴落が待っている。

歴史から学ぶと、株価暴落・調整のスケジュールがいつくるのかを注目しておこう。

ちなみにドル建てで-20%は、過去から予想できる未来である。

さらに為替による、-20%は想像の範囲内である。

円建て評価でみると0.8×0.8=0.64 つまり36%の下落を一つの想定値として持っておく。

4.景気後退局面は短い

J.Pモルガンによれば、景気後退局面は1年程度と短いとされている。

しかしながらよくよくみると、上で引用したグラフの注釈に下記記載がある。

出所:(左)MSCI、米連邦準備制度理事会(FRB)、Bloomberg、J.P. Morgan Asset Management

(右)MSCI、全米経済研究所(NBER)、Bloomberg、J.P. Morgan Asset Management

注:(すべて)先進国株式:MSCI World Index。米ドル・ベース。(右)各景気拡大・後退期間を、前半と後半に2分割し、年率換算のリターンを計算(現行の景気拡大局面を含む)。

景気拡大・後退の平均期間は、1981年~2009年6月までの期間に基づく。

データは2017年3月31日時点で取得可能な最新のものを掲載。

1981年以降のデータに基づくと、景気後退局面は約1年と短い というのが正解だ。

5.いずれの景気局面でも、インカムリターンは安定している

紫色が、インカムリターンを示している。

いずれの局面でも配当金・インカムリターンが安定していることがわかる。

今後、株価の値上がりが期待できない段階が訪れると予想するならば、いよいよインカムリターン狙い銘柄への資金流入が発生するのではないか?

投資先として高配当銘柄のメリットが出てくる番がそろそろまわってきそうだ。

6.現金比率とアセットアロケーションを再確認する

私は慢性ポジポジ病に罹っている。

ドル転をすればすぐになにかを買いたくなる。

その性格に対抗する為、運用方針を策定しそれに則り資金投下をすることにしている。

特に重要視したいのが、現金比率。

金利上昇局面では、20~25%の現金比率を保ち対策をする。

いま現在はそれを10%を超えて上回っている状況だ。

株価急落への備えが出来ている。

あとはこれ以上現金ポジションを増やさないように注意を払おう。

参考?「100-年齢」の法則 アセットアロケーションにおける株式比率

7.収入の分散を狙う

歴史を振り返ると、利上げ後据え置き局面ではキャピタルゲインを狙いにくい。

さらにその後にくる景気後退フェーズでは、株価下落が想定される。

株式投資から高いリターンを狙いにくい段階である。

このような際には、株式投資以外からのリターンを狙えばよいでしょう。

つまりは収入の分散をはかりつつ、そこからのキャッシュフローを最大化する。

このように構えていられるのは、安定した給与のあるサラリーマンの特権だね。

金利上昇と株価の関連性をみて、投資方針を変更するのか?

これまでの方法と大きくは変わらない。

- 収入・支出・運用の分散化を狙う

- 現金比率・株式比率に目を配る

- ポートフォリオに予定通りに資金投下をする

- 運用では配当金を最大化する

そして、これらが株価下落場面でも続けられるようにこうしてブログでコミットしておく。

もちろん、前言撤回というオプション付きではあるけれど。

以上、「利上げ局面で個人投資家が戦略を見直す7つの手順」でした。

あなたは、利上げによって投資方針変更を検討していますか?

参考知らないと損する、JPモルガンのGuide to the Markets

コメント

いつもありがとうございます。

慢性ポジポジ病は投資家に蔓延していますねw

かくいう私もその一人ですが。

景気後退は短いというメッセージ実に勉強になります。

ポジポジ病なもので毎月少しは買って何となく余った分を突っ込めばよいかなぁぐらいの認識でしたが、やはり事前にキャッシュポジションを蓄積しておく重要性を感じました。

みどりさん、

株が好きな人が株式投資をしているでしょうからね、ポジポジ病は慢性化しますよね。

私などは急性ポジポジ病を突然発症したりするので困ったものです。

みどりさんに診てもらう日が来るかもしれません。

それはさておき、景気後退期が短いというのは1980年以降のことで、実は長い停滞期、株式の死といわれた時代もあることは肝に銘じておかなくてはいけないのだと思います。

10年20年の低迷期に遭遇してしまった場合、これはもう不運だと思って株式投資以外の方法でキャッシュフローを構築していく必要があるのでしょう。

そんなことは低確率であろうという想定のもと、キャッシュポジションを意識しつつ投資を続けていきたいと思います。

はちどうきゅうどう様、こんにちは。

利上げつながりで、こんなんどうでしょう(笑)

1ドル105円以上の円高で手持ちのキャッシュ10%投入。

1ドル100円以上の円高で手持ちのキャッシュ10%投入。

1ドル95円以上の円高で手持ちのキャッシュ10%投入。

1ドル90円以上の円高で手持ちのキャッシュ10%投入。

1ドル85円以上の円高で手持ちのキャッシュ10%投入。

私の場合、現金比率が多い時で50%位なので、これくらいでフルインベストになるのですが、このような安直な方法だと、弊害もまぁまぁあります。

今年のようにドル高が続くと買場が来ません(泣)

昨年はブリグジット、第二次チャイナショック、1日だけのトランプショックと何度も痺れましたが、今年は自分と家族のNISA、ジュニアNISAの枠と少額の直販積立投信、へそくりでやっている米国株個別銘柄だけしか買っていません。

あー、投資したーい?

今年はもう円高バーゲンセール、来そうもないですねぇ(泣)

マッキーさん、

いつもありがとうございます。

ドル転のタイミングは常時頭を悩ませます。

もういいや! ということでドルコスト方式を採用していますが、やはり円高の際にドカッとやるのがベターだと思います。

ですのでマッキーさんのご提案される方法を、ぜひぜひ私も取り入れたく存じます。

1ドル105円というタイミングは直近1年で存在したものの、そこで欲張りすぎで大きな額をドル転できなかったことを思い出します。

ありがとうございます。

[…] 参考利上げ局面での投資方針はどうする? […]

はちどうさん

こんばんは、和波です。

いつも米国株の情報ありがとうございます。大変参考にさせていただいております。

はちどうさんのこちらの記事でJPモルガンのGuide to the Marketsを知りました。とても分かりやすいデータで、見た瞬間「これいい!」と思いました(笑)

過去の景気変動があってもインカムゲインはずっと安定していた、というのはとても心強いですね。

それで、当ブログでも金利の記事を書いている中で、誠に勝手ながらこちらの記事を参考&リンクさせていただきました。

もし問題があれば修正いたしますので、ご指摘いただければ幸いですm(_ _)m

http://w73t.com/frb-riage2/

和波さん

こんにちは。

ブログ、いつも拝読し勉強しております。

その和波さんに取り上げて頂けるとは光栄です。

ありがとうございます。