資産配分比率(アセットアロケーション)によって、投資リターンの9割が決まるとされています。

投資においてはそのくらい資産配分比率が大切だということですね。

それではおすすめアセットアロケーション(資産配分比率)とはどのようなものでしょうか?

資産配分における株式比率は簡単な公式で決めることができるのです。

おすすめ資産配分比率

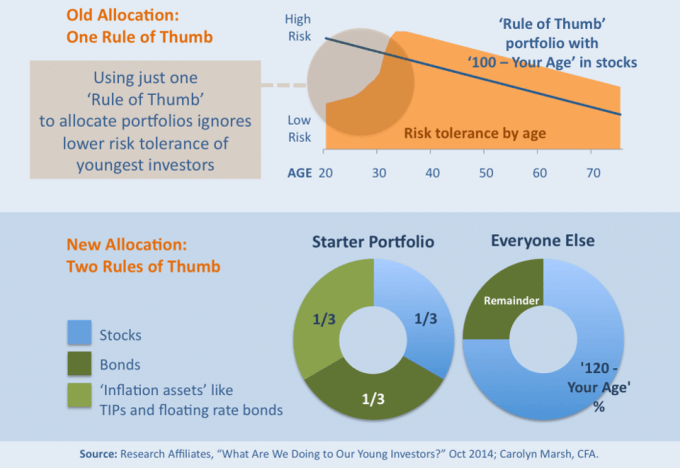

- 株式比率=100-年齢

- 株式比率=120-年齢

本記事では年齢によって、アセットアロケーションを変更する方法を紹介します。

おすすめアセットアロケーション(資産配分):株式比率=100-年齢 もしくは 120-年齢

年齢別のおすすめアセットアロケーション、株式割合

資産配分比率において、「100-年齢」は世界的に有名な式。

アセットアロケーションを考える場合2つの項目をみればいいだけです。

- 年齢

- 株式比率

例えばあなたが30歳であるならば、

- 株式比率=100-30=70%

資産配分として、70%の株式比率を目標とすればいいのです。

とても分かりやすいですね。

簡便であり有用な数式です。

このおすすめ公式によれば、年齢があがるにつれて株式比率を下げていくことになります。

リスクが高い株式投資の割合を、加齢とともに徐々に下げていくのです。

理にかなったアセットアロケーションの考え方といえますね。

ところが「100-年齢」は一昔前のものとなりつつあるのです。

資産配分比率の新バージョン公式は、「株式比率=120-年齢」

つづいては、アセットアロケーションの新たな式を紹介します。

おすすめアセットアロケーション(資産配分):株式比率=120-年齢

最近では「株式比率=120-年齢」の式がおすすめされています。

株式比率が「100-年齢」の式よりも高くなるのですね。

理由はいくつか考えられます。

株式比率=120-年齢となった背景

- 世界的に寿命が延びてきていること

- 過去データによる債券と株式比率の調整の結果

この新式を用いると、30歳であるならば

- 株式比率=120-30=90%

資産配分として90%の株式比率が適切ということになります。

かなり株式に比重をおいた資産配分比率となりますね。

資産配分比率に関するふたつの公式

- 株式比率=120-年齢

- 株式比率=100-年齢

どちらの式でもおすすめアセットアロケーションを作ることが可能です。

最終的に株式比率は、好きな方を使えばよいわけです。

ここで重要なのは、

自分の年齢(今後の運用期間)と株式比率を数値で把握しておくこと。

年齢を参考にするのですから、リバランス頻度は年に一度というのがリーズナブルですね。

日本の家計のアセットアロケーション(資産配分比率)は、株式比率が低い

日本の家計は、預貯金に偏っている

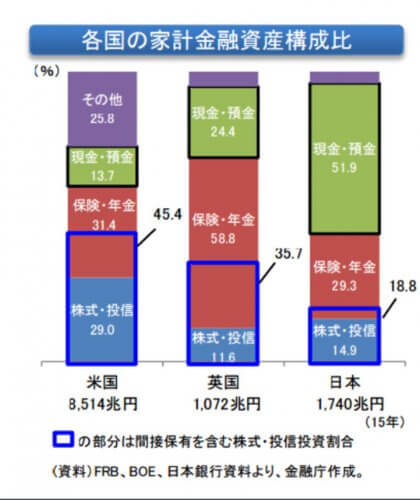

日本の家計では、株式投資の普及が米英に比して遅れています。

2015年における日本の家計の金融資産構成比は、株式18.8%なのです。

各国の家計における株式比率(2015年)

- 米国:45.4%

- 英国:35.7%

- 日本:18.8%

日本の家計でアセットアロケーション(資産配分比率)を計算してみると、その年齢は70~90歳相当

日本の家計が適切なアセットアロケーションであると仮定します。

すると株式比率がわかっているので、いまの年齢を逆算することができますね。

ふたつの公式を使ってみましょう。

- 株式比率=100-年齢

- 株式比率=120-年齢

日本の家計の仮想年齢を、株式比率18.8%から逆算します。

- 100-71.2=18.8%

- 120-91.2=18.8%

もし日本の平均年齢が、71.2歳であるならば、「100-年齢」の法則では適切な株式比率となります。

一方で、「120-年齢」の式を使うならば、平均年齢91.2歳であればOK。

超高齢化社会の日本といえども、これはちょっとやりすぎなようにみえます。

日本人の平均年齢・年齢中央値ともに約46歳。

おすすめ資産配分比率を計算すると、

- 株式比率=100-46=54%

このあたりが目標数値でしょうか。

いずれにせよ日本の家計の株式比率は低いと言えます。

もういちど振り返りますが、日本の家計の株式比率は18.8%です。

アセットアロケーションだけの観点から、これを是正するためにはどうしたらよいでしょうか?

- 平均年齢をあげる

- 株式比率をあげる

の二択となります。

どちらを選ぶといえば、株式比率をあげる方ですよね。

だからこそ金融庁はつみたてNISA制度を作って、日本国民に株式投資を広く普及させようとしているわけです。

しかしながら金融資産の多くを高齢者が保持していることを忘れてはいけません。

70歳代の人にとっては、株式比率18.8%は、適切な資産配分比率の範囲内ですから。

アセットアロケーション(資産配分比率)を意識した投資の例

株式投資に限らず、資産運用においてはアセットアロケーションが最重要だと言われています。

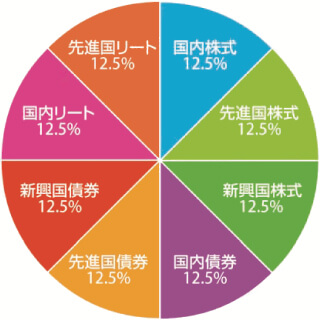

ペーパーアセットを簡単に2軸で示せば、地域×資産となります。

- 地域(先進国・日本・新興国)

- 資産(株式・債券・不動産)

例えばeMAXIS Slim バランス(8資産均等型)というファンドがあります。

この投信では地域と資産をバランスよく8配分をしているのです。

おすすめアセットアロケーション

アセットアロケーションが大事であると謳い、それを綺麗に可視化して売り出す三菱UFJマーケティング担当者のにんまり顔が想像できますね。

ただしこのような商品は、売り手も買い手もWin-Winなので優れもの。

あとは市場さえWinとなれば、売り手よし買い手よし市場よしの三拍子勢ぞろいとなるわけです。

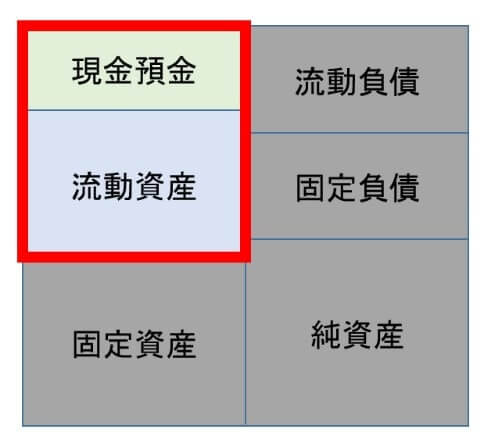

アセットアロケーション(資産配分比率)における、現金比率の重要性

資産配分比率に現金は含めるのか?

アセットアロケーションを考える上で、大切なことがあります。

資産配分比率には、現金・預金を含めるかどうかという事。

さらには固定資産も含めたら、各アセットの比率をどのように配分したらよいのかわからなくなります。

個人投資家は、現金比率を定めた上でアセットアロケーションを検討するのが良いと思います。

現金比率はウォーレン・バフェット率いるバークシャー・ハサウェイの資産配分でも注目されている程ですから。

おすすめ資産配分比率と共に覚えておきたいこと:40歳代前半をピークに投資力は衰える

年齢と株式比率を逆相関させる方程式は、非常に理に適っていると思います。

資産運用において、年齢が高くなればなるほど2つのデメリットが存在するからです。

- これからの運用期間が短くなる

- 投資力パフォーマンスが衰える

40代になったら、投資の方法を見直すきっかけとなりそうです。

6万人の米国個人投資家を対象にした研究では、40歳代前半から徐々に投資リターンは低下するという結果がだされています。

なので誕生日が来たら資産配分比率をチェックしてみてもいいかもしれません。

退職金で株式投資を始めるというのは、まさにこの逆をいっています。

資産運用・投資は、やはり若いうちから実施していた方がよいでしょう。

その際には少額から少しずつジャブを打つのがよいですね。

アセットアロケーション:「100-年齢」で自分に合った株式比率を計算しよう

資産運用では現金比率をまず考えたい。

そしてその現金比率を含めてアセットアロケーションを設定するわけです。

年齢の上昇とともに株式比率を下げていくのが王道。

その際には、「100-年齢」 or 「120ー年齢」の方法がおすすめです。

年齢に応じて株式投資への取り組み方も少しずつ変化させてもよさそうです。

あなたのアセットアロケーションでは株式比率は何パーセントですか?

もしすぐに答えられないなら、いますぐ計算してみた方がいいですよ。

コメント