お金を増やす方法はある

お金を増やしたい!

「資産形成したい、そのために資産運用・投資をしている」そんなことを思う人は多いのではないでしょうか?

資産が全てとは言わないですが、お金は大事ですしお金を増やしたいですからね。

ところが株式投資などの資産運用のみでは資産形成は語れません。

なぜなら、資産形成 =(収入-支出)+ 資産 × 運用利回り という公式があるのですから。

資産形成には2つの前提が存在しています。

- 関連者が健康であり、資産形成に注意を向けられる心身の余裕がある

- 遺産相続を考慮した場合は、この限りではない

心身ともに健康であり、遺産相続を加味しない場合における、資産形成の方法について考えていきましょう。

いずれにせよ、お金を増やす方法・原則は存在しています。

資産形成 =(収入-支出)+ 資産 × 運用利回り の重要性を知ろう

お金を増やす資産形成の方法は、シンプルな公式にしてみるとわかりやすいです。

- 資産形成 =(収入-支出)+ 資産 × 運用利回り

この公式をみれば、どうやって資産を増やしていくのかその方法が見えてきませんか?

資産形成に必要な項目が見える化されていわけですから。

資産形成には4つのファクターが必要となるわけです。

- 収入

- 支出

- 資産

- 運用利回り

つまりお金を増やす方法は、

- 収入アップ

- 支出削減

- 資産上昇

- 利回り向上

がポイントとなるわけです。

お金を増やすには、投資だけではなく総合力勝負をするのがいいですね。

>資産形成層の30代サラリーマンに総合力が必要だと思う3つの理由

資産形成の方法は、資産運用フェーズにより、重点項目が異なる

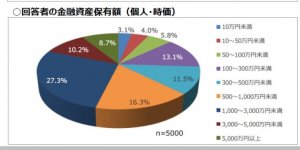

モーニングスターより

上図のように、資産運用には二つフェーズがあります。

- 資産形成期

- 資産活用期

自分がいまどのフェーズにいるのかを把握したうえで、資産形成の方法を考えたいものです。

つまり立ち位置によって、「資産形成 =(収入-支出)+ 資産 × 運用利回り」の重要項目は異なるということです。

自らのポジションを確認した上で、お金を増やす方法を実践していきましょう。

お金を増やす方法で、重点項目が異なる理由

資産形成の方法を考える場合で、二つの想定ケースを年額ベースで考えてみます。

収入1,000万 支出500万 資産1,000万 利回り5%

資産形成の公式に照らし合わせていきます。

すると

- 資産形成

- =(1,000万―500万)+(1,000万*5%)

- =500万+50万

となります。

(収入ー支出)>(資産*利回り)の結果となるわけです。

この場合、投資利回りをどうにかするよりは収入増や支出減の方が資産形成においてインパクト大となる。

投資資金、元手が少ないうちには、収入アップを目指しつつ節約をするということが非常に重要です。

資産形成期の場合にはとくに節約が大きな効果を発揮するわけです。

節約をして投資元本を蓄えて、運用利回りをあげるための準備をしていきましょう。

>資産1億円と年収1,000万円はどちらが難しいか、割合を比較した

収入1,000万 支出500万 資産1億 利回り5%

先ほどのケースとは異なり保有資産が多い場合を想定しています。それ以外は同じです。

- 資産形成

- =(1,000万―500万)+(1億*5%)

- =500万+500万

となり、(収入ー支出)=(資産*利回り)です。

この場合、利回りが少しでも向上すると(収入ー支出)のインパクトを上回りますね。

資産形成期をすぎ、資産活用期となった際には運用利回りがカギなわけです。

つまり資産活用期では節約よりは投資についてより注意深く意識を向ける必要がでてくるのです。

お金を増やすには、お金の勉強が必要

資産形成したい、お金持ちになりたいと思ったならば、その背景を知ることが近道でしょう。

- 億万長者にどのようにしてなったのか?

- 彼らはどのように考え、行動しているのか?

などなど。

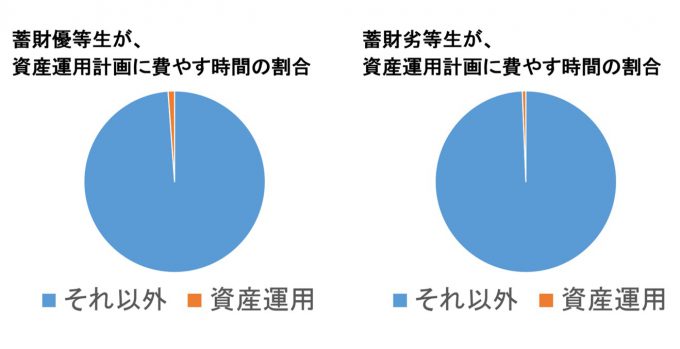

例えば蓄財優等生と劣等生では、資産運用計画に費やす時間が異なることが証明されています。

蓄財優等生と劣等生の資産運用計画に費やす時間割合

となりの億万長者より引用改編

「彼を知り己を知れば百戦殆うからず」という諺は、資産形成にも通用するでしょう。

したがって自分がなりたいと思うことをすでに達成している人から学ぶことは大切だと思います。

学ぶとは、まねぶから派生しています。

つまり学びとはパクリであるわけです。

目標とする人・モノから、パクッて自分に応用すればそれで万事OK。

資産形成の方法だって資産形成をすでに成し遂げている人や書籍などから学んでいけばいいわけです。

そんなときには「となりの億万長者」はとても有用なツールのひとつ。

お金を増やす方法はありますが、しっかりとした知識補充は必要です。

まとめ:お金を増やすには、投資だけではなく総合力勝負がいい

資産形成 =(収入-支出)+ 資産 × 運用利回りは覚えておいて損は無い公式です。

その前提には、心身の健康、遺産相続の有無があります。

公式からわかるように、資産形成には資産運用・投資だけでは不十分。

収入・支出も鑑みた総合的な戦略が求められるのです。

そして資産形成のための戦略・戦術の重点項目は、あなたの資産運用フェーズにより異なってくるのです。

資産形成をしたい場合は、先人から学ぶことがよいでしょう。

学ぶとは真似ると同義であり、パクってしまって構いません。

とにかく、自分がなりたいように、やりたいように出来ることが重要なのです。

参考富裕層になりたけりゃ資産運用の前に収入を増やせ!それが無理なら起業しろ!

私の資産形成方法

私の場合には、資産形成期にいるのが現状です。

つまりは収入と支出により意識を向ける必要があるわけです。

しかしながら欲張りなので、資産運用にも目を向けています。

具体的には米国株を中心に株式投資を実施しています。

アメリカ株メインなのは長期運用のデータが豊富ですし、負けにくい投資、万人にできる株式投資だと考えているからです。

私の証券口座活用方法は以下の通り。

いずれにしてもインターネット証券口座はもっておきたいですね。

米国株ポートフォリオはマネックス証券で構築しています。保有銘柄を適宜公開していますので何か参考にでもなればうれしいです。

30代までには身につけておきたい金融知識の記事

関連記事の紹介

お金の勉強には、書籍から得られることも多いです

投資はお金を増やす方法のひとつです。しかしお金持ちだけが投資をしているわけではありません。

年収を上げることは、お金を増やすひとつの手段となります。

コメント

はじめまして

Twitterからきました。

とても分かりやすく、ためになる記事でした。

ありがとうございます。

これから少しずつ貴殿の記事で学ばせていただきます。

私もブログをやっておりますので、お時間の許すときに立ち寄ってください。

今後とも宜しくお願いします。

ぽてとまとさん、

はじめまして。

コメントいただきありがとうございます。

Twitterフォローさせていただきました。

分かりやすい記事であるとのお言葉、恐れ入ります。

自分のことばかりつらつらと書いている当ブログですが、少しでもお役立ていただけているのなら嬉しいです。

引き続きよろしくお願いいたします。

はちどうきゅうどう様、こんにちは。

今回のブログ記事も素晴らしいですね。わかりやすくなおかつ有益ですね?

虫捕りさんやHiroさんのように、そろそろマネー雑誌から取材が来るのでは?

数式に入れにくいと思いますが、資産形成は早く始めた人程有利になる人が多いようですね?

複利効果+失敗から学ぶ知恵+積み上がる知識+含み損・含み益に対応する経験、などなど

マッキーさん

こんにちは。

お褒めの言葉を頂戴しありがとうございます。

マネー雑誌から実は何社かから取材を受けた事があるのです。

しかしながら私の適当な性格がすぐにばれて、その後お声がかからないのですよね。

ブログ内で自分のペースで書きたいことを書いていくのが私にはあっているのかもしれないです。

資産形成は早く始めた方が明らかに有利ですよね。

(1+平均利回り)の年数乗 となりますので、複利の効果は絶大です。

そこに知識や経験といったものを追加するという数式は考えた事がなかったです。

新たな概念を教えて頂きありがとうございます。