ウォーレン・バフェット率いるバークシャーハサウェイの現金比率について、一緒に考えてみましょう。

バフェットポートフォリオは、世界中の投資家から注目を集めています。

とはいえ適切な投資先がなければ、キャッシュが積みあがっていくのです。

バフェット銘柄とともに、キャッシュ比率だった重要。

ですからオマハの賢人ウォーレン・バフェットのポートフォリオの現金比率が気になりますよね。

本記事では

- バークシャーの現金保有額

- 現金比率の推移

- バークシャー・ハサウェイの現金比率からの3つの学び

を紹介します。

バフェット率いるバークシャーハサウェイの現金保有額

バークシャーの現金保有額は、年々増加しています。

2017年第2四半期(4-6月)時点で、1,000億ドルものキャッシュを保持している。

1,000億ドルを円換算すれば11兆円なり。(1ドル=110円換算)

もう一度言う。

11兆円なり

1兆円とか10兆円とか100兆円とか、もうどれも一緒に見えるほど大きな金額ですね。

バークシャー・ハサウェイの保有キャッシュ金額を、日本企業の時価総額ランキングと比べてみましょう。

日本の時価総額ランキング上位5社

- トヨタ自動車:20兆円

- NTT :11.3兆円

- NTTドコモ :10兆円

- 三菱UFJ :9.8兆円

- ソフトバンク:9.6兆円

(17年8月10日時点)

バークシャーは日本第二位の企業を、現金一括で購入できるほどのキャッシュを保有しています。

バフェットの一挙手一投足に注目が集まる理由が分かりますね。

ウォーレン・バフェットの投資先はまだ見つからない? バークシャー・ハサウェイの現金保有金額は、1,200億ドル超え(2019年)

バークシャー・ハサウェイの現金保有金額

2017年で1,000億ドルだった現金は、2019年になり1,200億ドルにまで膨らんでいます。

ここまで大きなキャッシュを、次にどうやって運用するのかは興味深いですね。

つづいては、バークシャー・ハサウェイの現金比率推移を見てみましょう。

ウォーレン・バフェット率いるバークシャー・ハサウェイの現金比率推移

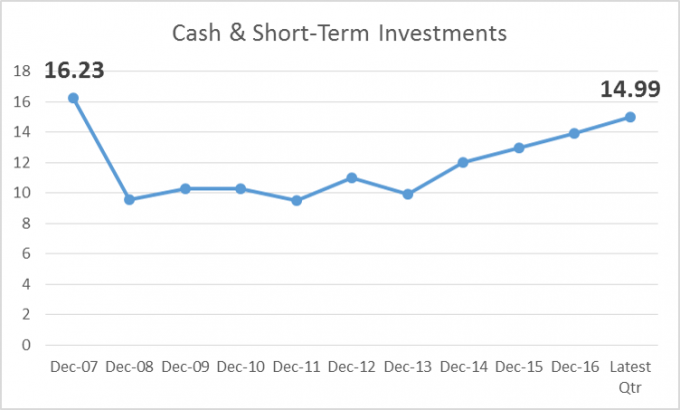

Morningstarより

バランスシートにおける、現金・短期投資比率を2007年12月から示したグラフです。

| 年月 | 現金・短期投資比率(%) |

| 2007年12月 | 16.23 |

| 2008年12月 | 9.55 |

| 2009年12月 | 10.28 |

| 2010年12月 | 10.27 |

| 2011年12月 | 9.5 |

| 2012年12月 | 10.99 |

| 2013年12月 | 9.94 |

| 2014年12月 | 12.02 |

| 2015年12月 | 12.99 |

| 2016年12月 | 13.91 |

| 2017年6月 | 14.99 |

ここで気になる点は2つ。

1つ目はバフェットの現金比率が高まってきていること。

2013年末から徐々のその傾向が見られ、その比率は2007年12月時点に迫っています。

つまりリーマンショック前夜と同程度の現金比率となっているのです。

キャッシュをどんどん積み上げていますね。

2つ目は現金・短期投資比率がそれでも20%以下であること。

バークシャーほどの大企業であれば、多くの資産を保有しています。

そのうちの現金比率がどの程度が適切であるのかは分かりません。

それでも20%前後の現金比率というのは、意外と少ないと感じました。

バフェット(バークシャーハサウェイ)の現金比率からの3つの学び

バフェット率いるバークシャーの現金保有状況から学んだことは3つ。

- 現金保有額は過去最高の11兆円。トヨタ以外の日本企業なら現金一括で購入できる。

- 現金比率は約15%。リーマンショック前と同水準である。

- それでも現金比率は高くしすぎず、投資先をたえず探している。

背景として、良質な投資先が少ない、いまの株価はやや割高であることが挙げられます。

これらの事から一個人投資家として考えることを残しておきましょう。

1.バークシャーの現金保有額は過去最高の11兆円

バフェットは次なる投資先を探しています。

そのため、過去最高額の現金を手元に残しています。

もちろん個人投資家がウォーレン・バフェットとおなじ投資行動をする必要はありません。

それでも、一定額のキャッシュを保持しておくことは大切だと思います。

2.バークシャーの現金比率は約15%。リーマンショック前と同水準

米国経済は好調です。

リーマンショック級の暴落がくる可能性は少ないでしょう。

100年に一度の経済危機が、10年単位で襲ってきては正常とは言えません。

それでも個人投資家としては、バフェットが金融危機以前と同水準にまで現金比率を高めていることは知っておきたい。

キャッシュイズキング。

現金さえあれば、いつでも資産は買えるのです。

3.バークシャーは現金比率は高くしすぎず、投資先を探している

「稲妻が輝く瞬間」に市場に居合わせなければならない とは、チャールズ・エリスが敗者のゲームで記した言葉。

現金比率を高めるのは良いが、機会損失についても頭に入れておく必要があります。

この場合、いつもより少しだけ現金比率を高めるというのが適切でしょう。

バフェットの現金比率を知り、個人投資家としてどう行動するか?

アセットアロケーションでは、「100-年齢」や「120-年齢」という式が有名です。

この数字は、資産配分における株式比率を示しています。

逆にいえば、投資家の年齢より少し低い比率だけ、リスクの低い資産を持っておきたい。

たとえば

- 30歳;10~30%

- 40歳;20~40%

- 50歳;30~50%

は、現金や債券などに投資をすればよいといえます。

私はアラフォーなので、家計全体における現金比率は、30%程度としておきたいですね。

投資の神様、ウォーレン・バフェットからは、多くの事を学ぶことができます。

今日も一つ、勉強になりましたよ。

以上、「バフェット率いるバークシャーの現金保有状況からの3つの学び」でした。

関連記事の紹介です

ウォーレン・バフェットの投資先は、簡単に調べることができます。

バフェットの投資成績だけではなく、その人柄と発言からも、賢人と呼ばれる所以をうかがい知ることが出来ます

インターネット証券からなら、バークシャー・ハサウェイなどの米国株に投資をすることが可能です

コメント

[…] バフェットの現金比率、バークシャーのキャッシュからの3つの学び […]