株式投資で避けるべきリスクはあるのでしょうか?

長期投資をしていると、株には多くのリスクがあると感じます。

そのリスクはすべて投資家自身が負うわけです。

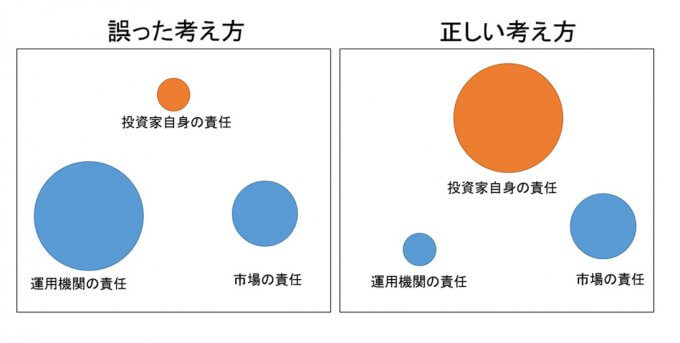

チャールズ・エリス著「敗者のゲーム」によれば、投資成果は

- 市場

- 運用機関

- 投資家自身

が責任を持つとされています。

その中で最も重要なのは投資家なのはいうまでもありません。

本記事では長期運用をおこなう上で、投資家が避けるべきリスクについて考えていきます。

長期投資では、投資家自身のリスクが最大である

株式投資は自己責任

投資家と一言で表示しても各々事情が異なります。

- 運用目的

- リスク許容度

- 運用経験

- 現在、将来の資産・負債

これら状況は、投資家本人でなければわかりません。

さらにいえば投資家が己自身をしっかりと把握していないことも多くあります。

まずは投資家自身が責任をもち行動することが必要なわけです。

資産運用において投資家が最大のリスクである、といわれる理由がここにあります。

長期投資投資家が避けるべき8つのリスク

- むやみに頑張りすぎる

- リスクを回避しすぎる

- 忍耐力の不足

- 投資信託に投資する場合、10年に1回以上入れ替える

- 過大な借り入れ

- 単純に楽観的

- プライドが高い

- 感情的

敗者のゲームより

避けるべきリスクは、敗者のゲームから引用しています。

普遍的なリスクと解釈できます。

逆に言えば投資家はこのリスクを取りがちだと言えます。

とらなくてよいリスクをとることにより、投資家は自ら不幸な結果を招いてしまうというわけです。

いずれにせよこれら8つのリスクを避けることが出来れば、長期投資での成功に近づくのですね。

ちなみに敗者のゲームはインデックス投資を推奨する投資本です。

しかしながら本書は普遍的な概念を取り入れています。

したがってアメリカ個別株投資を含む投資一般に対しても適応可能と考えます。

それでは投資家が避けるべき8つのリスクを一つずつみていきましょう。

投資家が避けるべきリスク①むやみに頑張りすぎる

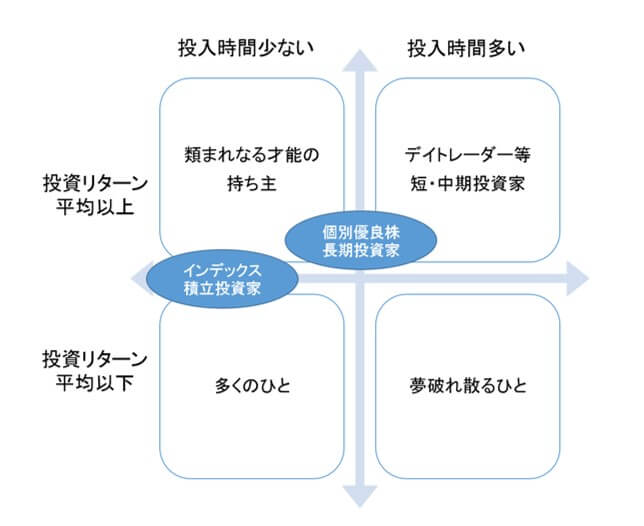

投資にかける時間と運用リターンの関係図

”頑張る”とは何を指すのか「敗者のゲーム」で明記されていません。

私の解釈は、”投資リターンに繋がらない時間を割く”こと。

この場合、「むやみに頑張りすぎるのを避ける」の意味は以下となる。

投資家が避けるべきリスク②リスクを回避しすぎる

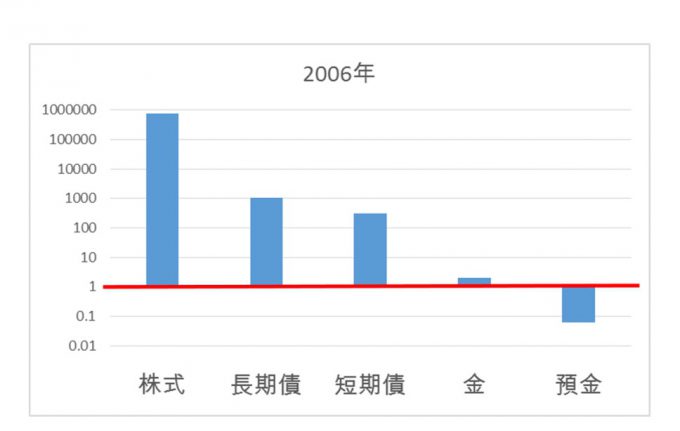

上図は200年にわたる金融商品別の実質リターンです。

株式が最も有利な投資先であったとわかります。

投資家が避けるべきリスクのひとつである、「リスクを回避しすぎる」。

リスクを回避する = 債券や現金などに偏る と解釈ができます。

つまりリスクを回避しすぎることは現金比率が高いことを意味するわけです。

上図のように長期投資では株式が圧倒的なリターンを示している歴史があります。

預貯金はむしろマイナスとなることを思い出しましょう。

つまり投資家は、事前に定めた資産配分比率をもとに金融資産を調整すれば良いわけです。

相場が軟調な時にこそ思い出したい言葉です。

投資家が避けるべきリスク③忍耐力が不足

人間とは忘れっぽい生物です。

投資家も人間。

自らの運用目的を見失ってしまうことはよくあるのです。

そして運用目的とは逆の取引をしてしまいがち。

だからこそ、とくに長期投資家には忍耐力が求められるわけです。

たとえば年率7%リターンを目標としている投資家を考えてみましょう。

この場合一か月毎の平均上昇率は1%にも満たないですね。

1日単位にすると上昇率はほぼゼロ。

つまり毎日の株価の動きを気にしても意味がないのです。

とはいえスマホがあれば、いつでもどこでも株価チェックができるこのご時世。

投資家の忍耐力はさらに強く求められます。

とくに株価暴落局面では投資家自身の行動が試されます。

株価が安くなってしまったときに、売却しがち。

自分は違うと思っていても、想像している以上に自らのリスク許容度が小さいことだってあるのです。

参考株価暴落の怖さとは、長期投資で得たリターンと自信を一気に失うこと

投資家が避けるべきリスク➃頻回な取引をしてしまう

- 頻回な取引は高くつく

- 取引コストがリターンを引き下げる

と理解できます。

長期運用の場合には、投資家は頻回な取引は不要なわけです。

たとえば投資信託を乗り換えるときは成績不振な場合が多いですね。

成績不振なファンドを売却することは安値で売る事に他なりません。

この場合のリターンが下がるのは必然です。

これをアメリカ個別株投資に応用してみます。

安値更新したからといって売却するとリターンがさがることになります。

もちろんクソ株を選んでいる場合は別ですよ。

投資家が避けるべきリスク⑤過渡な借り入れをしてしまう

借り入れをしたレバレッジ取引が思惑通りの結果を生めばいいです。

しかし一度マイナスとなってしまうと厳しい足かせとなります。

投資家がもつ元金が少額でありレバレッジをかける場合は別かもしれません。

また長期投資を前提とする場合に、株式比率を100%以上とすることはアリだと思います。

あくまでも”過渡”な借り入れはNGということです。

適度な借り入れはOKともとれます。

いずれにせよ、投資家自身が負うリスクであることは間違いないですね。

投資家が避けるべきリスク⑥長期投資は儲かるという楽観

投資において楽観的であることは好ましくありません。

客観的で現実的であることが重要だと言われているのです。

これは性格に由来します。

ところが私自身を振り返ればどちらかと言うと楽観的。

楽観的な性格はなかなか変えられません。

投資家自身が変更可能な部分とそうではない部分があると思います。

変えることができる箇所である、”現実的”の要素を取り入れればよいですね。

つまり楽観的な性格の投資家は、過去のデータを理解し、現実的な判断を下せばよいわけです。

これで投資家が避けるべきリスクを回避することが出来ます。

投資家が避けるべきリスク⑦プライドが高い

自分の投資能力や投資成果を課題評価することを、プライドが高いと定義しています。

また投資家自身が自分の間違えを認めたがらず、自説を曲げないことも同様。

この”プライドが高い”を避けるのはとても困難だと思います。

投資家は虎の子の現金を投資するわけです。

ある程度の自信をもって資金投下しているはずでしょう。

ここで重要なのは、投資成果と方法を自己評価しつづけること。

投資家が株式市場で生き残れる確率や、インデックスに勝てる確率を参考にするとよいです。

自信やプライドを持ちつつも、謙虚でいることを忘れずに投資を続けていきたいものです。

投資家が避けるべきリスク⑧感情的になる

株価が上がれば笑い、下がれば泣く。

価格の変動が激しいほど、感情の起伏も大きくなります。

これを感情的な投資家といいます。

感情的になることは、長期投資において「敵」である

と、チャールズ・エリスは説いています。

もし本当に感情を排除することを求めるならば、人の介在を避けAIに取引させるのがよいでしょう。

すると全てのファンドマネージャーが不要となるはずです。

ただし私は思います。

人が存在し、感情があるからこその株式市場である。

より成功したい投資家ははこれを逆手に取ればよいでしょう。

多くの人がどのように考えて投資行動をとるのかを見極めれば、あなたのリターン向上に繋がるはずです。

終わりに:長期投資で避けるべき8つのリスク

今回、長期投資をする際に避けるべきリスクを考察しました。

こうした検討が個人投資家としての血肉となるのでしょう。

投資家が避けるべき8つのリスク

- むやみに頑張りすぎる

- リスクを回避しすぎる

- 忍耐力の不足

- 投資信託に投資する場合、10年に1回以上入れ替える

- 過大な借り入れ

- 単純に楽観的

- プライドが高い

- 感情的

資産運用に少しでも取り組んでいるならば投資家といえます。

投資家ならばこの8つのリスクを回避しつつ、長期運用の成功につなげたいですね。

本記事の参考書はこちら→敗者のゲーム

■長期投資に関する記事紹介

長期投資とは、いったい何年からが長期なのだろうか?そんな問題を解決

長期投資では配当金の力が大きい。年金運用リターンを見れば一目瞭然

世界一の長期投資家といえばウォーレン・バフェット。そこから何かを学び取りたい

コメント