ウォール街のランダムウォーカーを初めて読んだ感想

多くの個人投資家からおすすめ投資本として評価されている「ウォール街のランダム・ウォーカー」を初めて読んだ。

非常に感銘を受けた。

忘れないうちに、概要とアメリカ株投資初心者として感じた事を記載しておく。

ランダム・ウォーク仮説とは

株価はランダム・ウォークである。

ランダム・ウォークとは

「物事の過去の動きからは、将来の動きや方向性を予測する事は不可能である」

を意味する。

いかなる戦略やプロの分析・思考をもってしても株価は予測困難とされている。

すなわちインデックスファンドに勝てる選択肢は非常に少ない。

これが証明されるとインデックスファンドが最適な投資方法と言える。

この仮説が本のタイトルである「ウォール街のランダムウォーカー」にも繋がっている。

ウォール街のランダム・ウォーカーによる「仮説の検証」

例えば

- テクニカル分析

- ファンダメンタル分析

他にも一般的に知られている戦略

- ダウの犬戦略

- 短期モメンタム戦略

- 期初PER戦略

- バリュー株戦略

- 低PBR戦略

これらは高リターン・低リスクで知られた方法である。

ところがその結果は思っている以上に良くない。

インデックスファンドのバイ&ホールドに常に勝利できるというエビデンスは一切ないのだ。

この点が強く強調されているのが本書の特徴である。

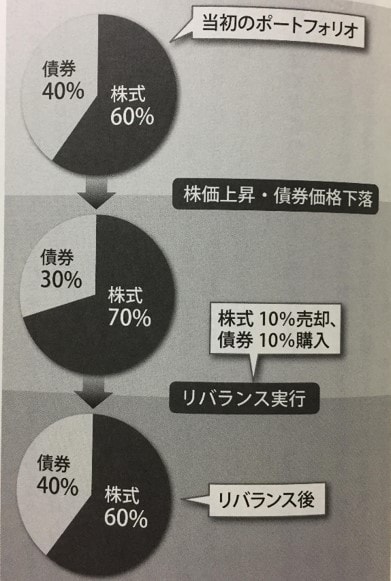

>>>ポートフォリオのリバランスの適切な頻度とは?投資本3冊のまとめ

ウォール街のランダム・ウォーカーがすすめる「対策」とは

株式投資の年平均リターンの散らばり方は、保有期間とともに変化する。

長期保有によって下ブレするリスクが低下するのだ。

したがって短期投資よりも長期投資が好ましい。

さらにドル・コスト平均法の導入によりリスクが効率的に軽減される。

長期・分散・積立投資が推奨される根拠となっている。

ウォーレン・バフェット曰く

第一問:

あなたは死ぬまでに毎日ハンバーガーを食べ続けたいと思っているが、牛肉の生産者ではない。

牛肉の値段は高い方が良いか?

それとも安い方が良いか?

答えは言うまでもなく、安い方が良いでしょう

第二問:

あなたは今後五年間の収入のある部分を貯蓄し続ける予定。

そしてそれを株式投資に振り向ける。

株価は高い方がよいか? 安い方がよいか?

今度は多くの人が答えを間違う。

自分たちは当分株式を買い続ける立場なのに、株価が上昇すれば元気になり下落すれば意気消沈する。

これではこれからハンバーガーを買いに行くのに、値上がりを歓迎するのと同じ。

全くばかげている。

株価が上がって喜ぶのは、いまから売ろうとしている投資家だけ。

買い続けようとするなら下がり続ける方を喜ぶべきである。

この場合の具体的対策は下記3つ

- インデックス・ファンドを買う

- 有望銘柄を自分で探す

- ファンドマネージャーに委託する(投資信託)

ウォール街のランダム・ウォーカーを自分に応用すると?

- インデックス・ファンドを買う

- 有望銘柄を自分で探す

が私には適している。

その具体例を知りたい。

ウォール街のランダム・ウォーカーにはしっかりと詳細が記載されていた。

1.インデックス・ファンドを買う場合

基準指数は後半で包括的なものがベターである。

S&P500よりもさらに広範囲のファンドが良い。

具体的ETF名を挙げれば

- アメリカ市場 :【VTI】 【IVV】

- 先進国市場 :【VEA】 【EFA】

- 新興国市場 :【VWO】 【EEM】

- アメリカ除く世界:【VEU】 【CWI】

- アメリカ含む世界:【VT】 【ACWI】

- アメリカ債券市場:【BND】 【AGG】

2.有望銘柄を自分で探す

ルール1:少なくとも5年間はEPSが平均を上回る成長を期待できる銘柄のみを購入する

ルール2:企業のファンダメンタル価値が正当化できる以上の値段を払って株式を買ってはならない

ルール3:近い将来、砂上の楼閣つくりが始まる土台となるような確固たる成長見通しのある銘柄を購入すると良い

ルール4:なるべく売買の頻度を減らすべし

ウォール街のランダムウォーカーは長期・分散・積立をおすすめしている

いろいろ申し上げたが一番強調したいのは、証券投資は実に面白いということだ。

巨大な投資業界を相手に自らの知性をもって挑戦し、

自分の資産が増加するという報酬を得るという事は、実に楽しいではないか。

ウォール街のランダムウォーカーのおすすめ投資法はこのようになる。

- 対象:インデックス

- 方法:積立投資

- タイミング:バイアンドホールド

しかし一方で証券投資、株式投資は面白いと言っている点には注目したい。

インデックス投資家とはどちらかというと株式投資に対して面白みを求めない人が多い気がする。

それでも本書では投資業界を相手に自らの知性で挑戦することは楽しいと言う。

どちらでもよいがとにかく、「ウォール街のランダムウォーカー」は投資について興味を駆り立てられる一冊だった。

投資未経験者はもちろん、株式投資をはじめて間もない人 or 実施している人すべてにお薦めの投資本だ。

| ウォール街のランダム・ウォーカー原著第10版 [ バートン・G.マルキール ] 価格:2,484円 |

![]()

■おすすめ投資本の記事紹介

投資本のおすすめ筆頭はジェレミー・シーゲル著の赤本こと「株式投資の未来」

ウォーレン・バフェットやバークシャー・ハサウェイに興味があるなら、「マンガ―の投資術」は一読の価値あり

売買タイミングは投資本を読み、実体験を通して学んでいくしかない

コメント

はちどうきゅうどうさん、こんにちは。ウォール街のランダムウォーカーは、わたしも感銘を受けた名著の一つですが、ジェレミー・シーゲルの株式投資 大4版は読まれたでしょうか?

もし、お読みでないなら、ウォール街のランダムウォーカーと対で読むのをおすすめする一冊です。

訂正 ジェレミー・シーゲルの株式投資大4版ではなく、第4版でした。

スノーボールさん、

コメントありがとうございます。 実はまだ読んでないです。 あとバフェットのスノーボールも合わせて読んでみたいと考えてます。

投資素人でも米国連続増配銘柄に継続投資し続ければ良い結果を生み出せる という仮説を証明したい という事もこのブログを始めた理由の一つです。

が、一旦はじめてみたら、投資に関する知識を吸収する事もけっこう楽しくなってきました。

趣味は株式投資 という事になりつつあるこの頃です。

はちどうきゅうどうさん、こんばんは。ジェレミー・シーゲルの株式投資も結果的にはインデックス投資、特に株式投資の優位性についてデータで検証しているのですが、ウォール街のランダムウォーカーと合わせて読むと面白いと思います。

バフェットのスノーボールは、読んでみると、バフェットの投資手法を真似るのは不可能だと思い知らされる一冊です(笑)

よくバフェットは、購入したら株価を見ないで、ただ保有しているだけのように言われていますが、まったく違います。確かに株価のチェックはしていないのでしょうが、私たちのような個人投資家には不可能であろうことをやるのに忙しいのです。

バフェットが知れば選ぶのが間違いない銘柄を私が先に選んでバイ&ホールドしても、絶対に同じようなリターンはあげられないということを思い知った一冊でした。(バフェットが、その後、本当に購入すれば別ですが)

まあ、一度読んでみて下さい(笑)

スノーボールさん、

詳細ありがとうございます。早速読んでみたいと思います。

なんだか最終的にはインデックス投資に落ち着きそうですね(汗)

とりあえず来年のNISAはインデックスETFのドルコストでいこうかと思案中です。