配当金を受け取ることは税制上のデメリットがあると言われます。

とくに資産形成フェーズでは税金支払いの繰り延べが有利です。

ところが配当金にもメリットはあります。

高配当利回り株からのインカムゲインは、心に癒しを与えてくれるのです。

配当金や配当利回りにフォーカスした戦略にダウの犬投資法があります。

ダウ構成銘柄のうち、配当利回りが高い10銘柄を等価購入するという方法です。

ダウの犬と同様に配当貴族銘柄から高配当株をえらんで投資したらどのようになパフォーマンスを示すのでしょうか?

ダウの犬のリターンから予想するに、「配当貴族の犬」も高リターンが得られると考えられます。

気になったので早速調べてみました。

海外ブログ suredividend.comからの引用です。

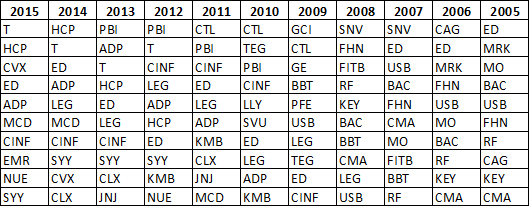

配当貴族銘柄の高配当株をえらぶ、「配当貴族の犬」銘柄リスト

米国株配当貴族インデックスの構成銘柄から、高配当利回り株を10種抽出したリストです。

素敵な銘柄達が並んでいますね。

そりゃそうだ、貴族だもの。

配当貴族。

続いて、25年連続増配銘柄×高配当利回りをピックアップする投資方法、「配当貴族の犬」のパフォーマンスはどうであったのかをみていきます。

配当貴族銘柄の高配当株を選んだ場合のパフォーマンス

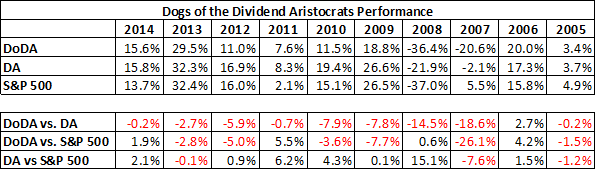

DoDA:(配当貴族の犬) Dogs of Dividend Aristcrats

DA:(配当貴族)Dividend Aristcrats

なんと、配当貴族の犬戦略は、配当貴族インデックスにアンダーパフォームしています。

それも過去10年間の内、9年も…

S&P500インデックスに対して、配当貴族の犬戦略は10年中4年で勝利しています。

4勝6敗。

2005年~2015年のトータルリターン比較

- 配当貴族インデックス配当

- S&P500インデックス

- 配当貴族の犬

まとめ:配当貴族銘柄から高配当利回り株をえらんでもリターンは向上しない

配当貴族インデックスは、S&P500に対してパフォーマンスは良好です。

しかしながら配当貴族銘柄といえども配当金・増配が必ずしも永続的であるとは言い切れません。

それでもやはり配当貴族と名乗った事のある株は、ブルーチップが多く魅力的です。

今回は配当貴族×高配当利回りの銘柄を抽出する、「配当貴族の犬」戦略のパフォーマンスを検証しました。

その結果、配当貴族の犬戦略はS&P500インデックスにトータルリターンが劣っていました。

つまり配当貴族の中から高配当利回り銘柄を選んで投資をする方針はリターン向上にはつながらないことになります。

したがって米国株貴族の一部銘柄に集中投資をするのではなく、幅広いセクター・銘柄分散投資をする事がS&P500を超えるリターンを狙うには必要だと考えられます。

配当金に注目した米国株

- 配当貴族リスト:25年連続増配の50銘柄【2018年版】

- ダウの犬、高配当おすすめ米国株10銘柄【2018年版】

- 配当王リスト、50年連続増配の26銘柄【2018年版】

- おすすめ米国株:配当金を100年以上支払い続けている9銘柄

配当金に注目したイギリス株ADR

コメント

はじめましてノブと申します。

いつも大変楽しく興味深く拝見しております。私もシーゲル教授を信望する者の一人です。(ダウの犬理論は検証中ですが・・・・)

さて、はちどうきゅうどう様の分析よりヒントを得て仮説を立ててみました。

配当貴族銘柄にダウの犬理論の適用について、「利回りの低い銘柄の方がパフォーマンスが良いのでは」と考え下記の通り調べました。

①配当貴族銘柄(50社)

Ⅰ 利回りの高い順(1~25位)のグループ

Ⅱ 利回りの高い順(26~50位)のグループ

上記より2016/12/30~2017/2/17の騰落率をS&P500指数と対比しました。

※(株価1株毎に単純合計にて算出)

対比S&P500

Ⅰ配当貴族利回順1~25位 2819.44 2950.17 104.64% -0.38%

Ⅱ配当貴族利回順26~50位 1807.86 1925.88 106.53% 1.51%

S&P500指数 2238.83 2351.16 105.02%

さらにダウの犬理論逆応用して

Ⅱより株価大きい順10位までを集計したところ、下記のようになりました。

Ⅱ配当貴族 株価大5位 659.74 717.73 108.79% 3.77%

Ⅱ配当貴族 株価大10位 1053.96 1140.71 108.23% 3.21%

S&P500指数 2238.83 2351.16 105.02%

あってずっぽとは言え、偶然かもしれませんが自分でも驚いています。

もちろん理論的には説明できませんが同じシーゲル流派(笑)の、はちどうきゅうどう様にも知って貰いたくメッセージ致しました。なにかの参考にして頂けたら幸いかと思います。また計算等不備がありましたらご遠慮なくご指摘いただけたらとおもいます。よろしくお願い致します。

※

ちなみに、S&P100の時価総額順51社も検証しましたが、S&P500指数よりも1.13%,また株価小順5社合計では(なぜかこっちはダウの犬理論通り株価が低い方が結果がよいです、一貫性がなくいいかげんですが・・・笑)5.82%アウトパフォームしています。

ノブさん、

詳細な解析をご教示頂きありがとうございます。

配当金を含めたトータルリターンの結果であるかどうかわかりかねますが、非常に興味深く拝読いたしました。

配当貴族の高配当銘柄をあつめただけではトータルリターンが芳しくない事は、裏返してみると低配当利回り銘柄の方が高リターンとなると仮説が立てられます。

その仮説はノブさん解析によると証明されたという事になろうかと思います。

なぜこのような結果になるのかはわかりかねますが、今後の参考にさせて頂きたいと思います。

ただ、配当貴族経験有+高配当では、【MO】や【PG】、【KO】といったいわゆるシーゲル銘柄が名を連ねています。

私自身に応用する場合、まずはこのあたりの保有株数を増やしていきたいですね。

追伸

すいません、肝心な対配当貴族との比較を記入していませんでした。

以下のとおりです。

配当貴族 105.38% 対配当貴族

Ⅰ配当貴族利回順1~25位 104.64% -0.74%

Ⅱ配当貴族利回順26~50位 106.53% 1.15%

Ⅱ配当貴族 株価大5位 108.79% 3.14%

Ⅱ配当貴族 株価大10位 108.23% 2.85%