米国株には配当金再投資(DRIP)制度があります。

羨ましいですね~。

なにせDRIP(Dividend Reinvestment Plan)には3つのメリットがありますから。

配当再投資の3つのメリット

- 米国株主は、配当再投資の自動化で複利の効果が得られる

- さらに、売買手数料無料などの利益が得られる

- 米国企業は、長期投資家を抱え込むことができる

とはいえ、米国株で配当金再投資(DRIP)制度を採用している証券会社は少ないのですよね。

日本では、サクソバンク証券 だけが米国株の配当再投資に対応しています。

DRIPしたいなら、サクソバンク証券さんにお世話になるしかない状況です。

そんな米国株投資環境ですが、本記事では配当金再投資制度(DRIP)のメリットを紹介していきます。

配当再投資(DRIP)は複利のメリットを得られる

引用:FARTFORDfounds

配当再投資では、複利のメリットが最大化されます。

米国株のDRIPでは、配当金再投資が自動化された上に、株価に対してディスカウントが適応されるからです。

とくに複利のメリットが大きい。

羨ましいですね~。

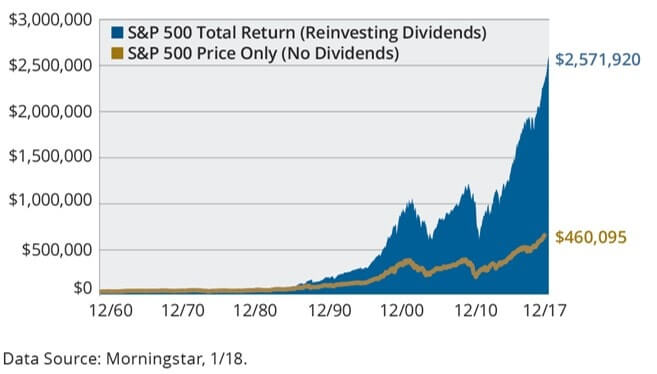

たとえば上図は1960年~2017年末までのS&P500のトータルリターンを、配当再投資の有無別に示しています。

1960年12月に10,000ドルを投資した場合、配当金再投資の有無で、リターンは大きく異なっていますよね。

配当金再投資の有無別のリターン

- あり:2,571,920ドル

- なし:460,095ドル

どうです、このDRIPの効果。

82%

でした。

配当金再投資のメリットを理解するには、十分な数字ですね。

米国株では、配当再投資(DRIP)は手数料無料のメリットがある

The Johnson & Johnson Dividend Reinvestment Program (DRIP) is available to registered shareholders of Johnson & Johnson and allows for the reinvestment of all or a portion of dividends into additional shares of common stock without any fees or commissions. Plan participants may also make additional cash purchases of stock up to $50,000 per year. For more information, please contact Computershare at 1-800-328-9033.

JNJ IR

米国ではDRIPを採用している企業は多くあります。

DRIPを選択する株主に対し、米国企業は付加価値・メリットを提供します。

1~10%程度の株主還元をする事が一般的な様子。

たとえば配当王銘柄であるJNJは、配当金再投資に対する取引手数料を無料にしています。

つまりDRIPでは手数料無料で、受け取った配当金がそのまま自動的に再投資されるのです。

取引手数料無料ですよ、無料。

インカム投資家には魅力満載です。

まさに配当金が雪だるま式に増えていくことになるのですから。

配当金再投資(DRIP)のメリットのひとつは、手数料無料が挙げられます。

一方で、配当金再投資(DRIP)は、企業側にもメリットがあります。

DRIPは株主だけの為のものではありません。

Win-Winといえる制度なのです。

配当再投資(DRIP)は、米国企業側にもメリットがある

配当金再投資の、米国企業側のメリット

- 資本が増えるため、さらなる成長へのサポートとなる

- 株価下落時の投げ売りが減少し、株価維持に貢献する

企業と株主ともにメリットのある制度。

それが配当金再投資(DRIP)。

米国企業は配当金再投資によって、さらなる資本を獲得します。

その結果、追加した成長への補助となり得ます。

なので配当金再投資(DRIP)は経営者にとってもありがたい制度といえるのです。

だから米国企業ではDRIPを導入していることが多いのでしょう。

さらに配当金再投資(DRIP)のメリットには、長期投資家の育成に貢献することが挙げられます。

株価下落時であっても、配当金再投資(DRIP)を導入している株主は売り注文をする確率が低くなります。

つまりDRIPは株価維持に寄与するのです。

ですから、企業側にもメリットがある制度といえます。

日本の証券会社でも、米国株の配当金再投資(DRIP)を取り入れてほしいですよね。

配当金再投資(DRIP)ができる証券会社は、サクソバンク証券のみ

2018年秋になり、サクソバンク証券 が配当金再投資を備えた上での米国株・外国株取引に参入しました。

これだけ優れた制度にもかかわらず、2018年途中まで配当金再投資(DRIP)を導入している証券会社は無かったのです。

デフォルトの支払形態は現金です。ただし、お客様は、株式での受け取りを選択することもできます。受け取り資格のある現金は、権利落ち日の保有高に基づいて、約定日に記帳されます。受け取り資格のある株式は、約定日付けで再投資率が確認された時点で割り当てられます。配当金再投資の場合、お客様は個々の証券レベルで、自動引落の指示を手作業で挿入することができます。

サクソバンク証券のデメリットとしては、特定口座に対応していないこと。

しかし近いうちにこのデメリットも解消されることでしょう。

もしサクソバンク証券 が特定口座対応したら?

米国株投資では向かうところ敵なしとなるでしょうね。

配当金再投資(DRIP)対応の米国株投資が可能となるのですから。

そうなれば世界標準の米国株投資ができる環境が整います。

米国株で配当再投資(DRIP)のメリットを得るなら、サクソバンク証券 一択ですね。

最後にDRIPをおさらいしておきます。

配当再投資(DRIP)の3つのメリット

- 米国株主は、配当再投資の自動化で複利の効果が得られる

- さらに、売買手数料無料などの利益が得られる

- 米国企業は、長期投資家を抱え込むことができる

以上、「米国株:配当再投資(DRIP)の3つのメリット」でした。

公式サイト→サクソバンク証券

関連記事の紹介

配当再投資+増配+入金投資となると、米国株のメリットがさらに大きくなりそうです

米国株投資はインターネット証券がおすすめです

サクソバンク証券は、米国株や外国株投資の黒船となることでしょう

コメント