人生で、一生涯でかかる費用はいくらなのでしょうか?

気になるところです。

全国平均の家計支出や費用のデータを用いて、計算してみました。

人生でかかる費用はいくら必要か?(ケース別)

人生100年時代というので、100歳までいきる前提で費用を計算してみます。

65歳定年なので、老後費用は65歳以降とします。

すると現在の年齢が鍵となってきます。

それでも一生涯に必要な費用をきめる変数が多く存在します。

- 子どもの数

- 子どもが公立 or 私立

- 住居は建売 or マンション

- 老後は最低日常 or ゆとり

ここではざっくりとした費用が分かればいいので、2パターンに限定しましょう。

- 最小費用(全て公立・建売・最低日常生活)

- 最大費用(全て私立・マンション・ゆとりある老後)

30歳・子ども1人の場合

- 最小費用:3億994万円

- 最大費用:3億9,182万円

30歳・子ども2人の場合

- 最小費用:3億2,088万円

- 最大費用:4億2,035万円

40歳・子ども1人の場合

- 最小費用:2億6,045万円

- 最大費用:3億4,233万円

40歳・子ども2人の場合

- 最小費用:2億7,139万円

- 最大費用:3億7,086万円

二人以上の世帯の消費支出・費用は年間約500万円

総務省統計局の家計調査によれば、2人以上の世帯の消費支出は月額平均412,462円でした。

年間でかかる費用は、4,949,544円ということになります。

生活費用

- 1か月平均:41.2万円

- 年間平均 :495万円

子どもの教育費用は、公立・私立で大きく異なり約1,100~2,850万円

文部科学省の子供の学習費用調査によれば、幼稚園~高校まで、公立か私立に通うのかで教育費用は大きく変わってきます。

この傾向は大学でも同様。

日本政策金融公庫の教育費負担の実態調査をみれば、私立・公立での教育費用の差は歴然です。

教育費用(子ども一人当たり)

- 公立:1,094万円(幼稚園~大学まで公立)

- 私立:2,853万円(幼稚園~大学まで私立)

住宅購入費用(フラット35)の全国平均は約3,300~4,300万円

住宅金融支援機構の2017年度 フラット35利用者調査をみると、住宅購入費用がわかります。

住宅購入費用(所要資金)

- 建売住宅 :3,337万円

- マンション:4,348万円

老後にかかる生活費用は、月額22~35万円 (65歳以降)

生命保険文化センターでは、老後にかかる費用を二つに分けています。

老後の費用

- 最低日常生活費の1か月平均:22万円

- ゆとりある老後生活費の1カ月平均:34.9万円

人生・一生涯にかかる費用がいくらか必要なのかを知り、とれる対応策とは?

一生涯、ダブルインカムを続ける

年収ラボによれば、サラリーマンの生涯年収は以下の通りです。

大学卒のサラリーマン

- 男性:2億8,000万円

- 女性:2億4,000万円

ですからダブルインカムを一生涯(定年まで)つづけることが出来たら、人生に必要な費用をすべて給料だけで賄うことが可能となります。

とはいえサラリーマンの給料や手取り金額は下がり続けているので注意が必要ですね。

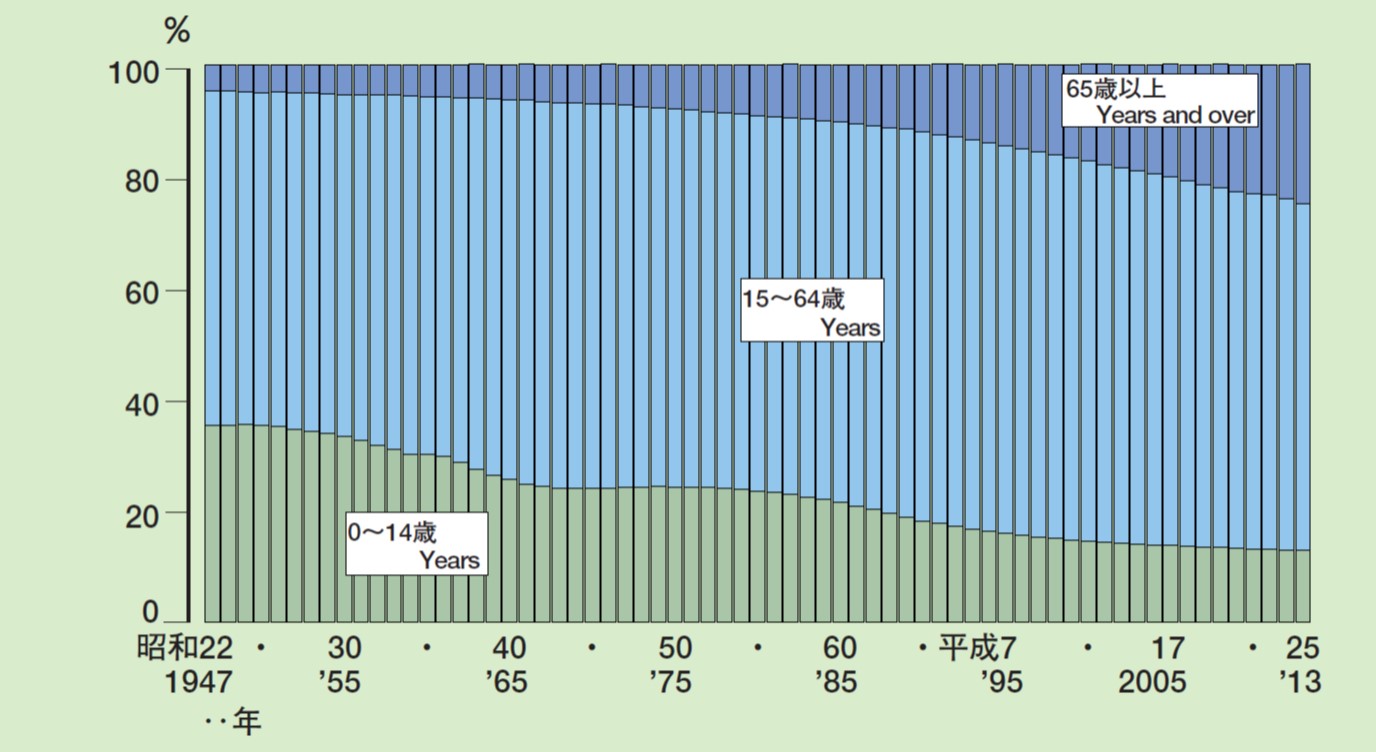

年金を支払い、しっかりと受け取る

また、もしダブルインカムが困難だとしても公的年金があります。

年金をきちんと支払い続けたモデルケースの世帯では、月額21~22万円を受けとることができるとされています。

仮に65歳から年金受給したとして100歳まで生きたらいくらになるか?

35年間で9,000万円前後の年金を受けとることができます。

投資や副業をして将来に備える

それでも何も対策を施さないと、老後は厳しいのかもしれません。

だからといって、一生涯独身を貫くですとか、子供は持たないといった対応では、人生が少し味気ない気もします。

そんなときには、以下の対応策がよさそうです。

人生にいくら必要かを知った上で、選択できる対応策

- 副業からの副収入で、総合的な収入を増やす

- 資産運用・投資で、収入の複線化を広げる

- 奥さんにも働いてもらう

こんな計算しても未来はわからないのですけどね。

それでも概算費用は把握はしておいて損はありません。

庶民的な考え方かもしれませんが、現実をみたうえで前向きにいきたいです。

関連記事の紹介

サラリーマンだからこそ、収入源は複数持ってリスク分散をしておきたいです

貯金も大事ですが、資産運用も取り入れていきましょう

アーリーリタイアには、計画性が必要なのかもしれません

コメント