40代のポートフォリオは、株式と債券だけでよいのか?

1980年生まれの私は、40代の仲間入りを目前にしています。

100-年齢の公式を参照すれば、株式比率は60%。

資産配分というか目標ポートフォリオ設定を変更してもよい年齢に突入します。

資産運用をはじめると、アセットアロケーションが気になってきます。

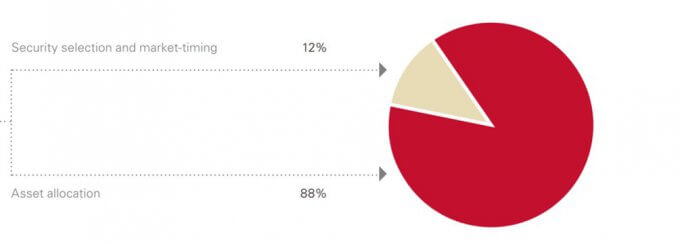

資産配分が投資収益の90%を決めるというデータがあるからです。

こうした情報を知ってしまうと、兼業投資家としてはアセットアロケーションをどうしたらよいか悩んでしまいますね。

さらに、いくつかの疑問が浮かんできました。

資産配分というのは、ペーパーアセットだけを指しているのでしょうか。

不動産であったり、会社員であればその給料であったりは資産といえないのでしょうかね。

資産配分比率が、投資リターンの90%を決定づけるとされるが、、、

The Global Case for Strategic Asset Allocation (Wallick et al., 2012)

そしてこれらの組み合わせた資産配分比率の策定が、最適な資産運用に繋がるとされているのです。

年金や会社からの給料は加味されていません。

株式投資で成功する資産運用方針策定の5つのステップ

- 運用目的と、その達成の為の資産配分比率の策定(株式・債券など)

- 成長株/バリュー株、大型/小型株、国内/海外など株式ポートフォリオの決定

- アクティブ vs パッシブ比率の決定

- 個別ファンドの選択

- 個別銘柄選択、売買実行

40代のポートフォリオ;チャールズ・エリスからの学び

チャールズ・エリスのインデックス投資入門によれば、不動産や、今後働いて得られる収入、そして年金だって資産配分比率に考慮した方がよいとされています。

会社員ならば、働いて得る収入がある

日本で働く会社員の雇用は、強い保護下にあります。

そう簡単にはクビにならないですし、長く働いた方が給料がもらえるというシステムでもあります。

資産の全体最適を考える場合、将来得られる労働収入は債券的な捉え方でも良さそうです。

とくに若い専門職の人にとっては、将来の収入こそが最大の資産となるでしょう。

であるとすれば、株価変動をそれほど心配せずに債券への投資割合を減らして良いはずです。

年金はアセットアロケーションに考慮しなくてよいのか?

さらにいえば、国民年金などは確実な収入源といえます。

まさに債券といってもいいですね。

自分の資産の全体像をみて、株価変動をそれほど心配する必要がない場合には、ポートフォリオから債券投資の比率を減らしてもよさそうです。

40代のポートフォリオを考えたら、株式、債券、不動産、コモディティで良さそう

チャールズ・エリスのインデックス投資入門を参考にすると、将来えられる手堅い収入源は債券に近いと考えられます。

たとえば

- 将来得られる労働収入

- 家屋から発生する家賃収入

- 退職後に貰えるであろう年金収入

こんな考え方をしていたら、債券的な勤労所得から抜け出すことが出来なくなってしまいます。

逆に言えば、会社員という債券に近い状態に身を置いているのですから、投資に対してもう少し積極的にリスクをとってもよいのかもしれません。

しかしその前提は、会社員が本当に債券的であるということ。

他方で現実では、リストラ、健康問題、セクハラ、パワハラ、倒産など、会社員にだって潜在的リスクは存在します。

とくに40代会社員は、こうしたリスクが顕在化してくる年代なのですから。

わちゃわちゃ考えても仕方がないので、給与所得以外つまり自分以外の資産におけるポートフォリオを検討することがよいのかな、と感じました。

40代では、少しずつアセットアロケーションの最適化へと舵をきっていこうかと思います。

コメント