投資においてはアセットアロケーションが必要だと言われている。トータルリターンの9割は資産配分比率によって決まるというデータがあるほどだ。

資産クラスの割合はリスク許容度と投資期間によって算出できる。もし長期投資を心掛ける場合に、債券は必要であるのか?そんな疑問が浮かぶ。

そもそも長期投資であればあるほど、債券に対する株式の優位性が顕著になる。そこで今回は長期投資の際に債券が必要であるのかどうか、一緒に考えてみましょう。

長期投資では債券は不要だと私は思う

長期投資とは何年であるのかは明確な定義はない。このような状況ではあるが私は長期投資は17年であると考えている。

そして長期投資をする際には債券をアセットアロケーション、ポートフォリオに組み込む必要性は低いと思う。

投資期間10年の場合、リスク容認派は債券必要なし

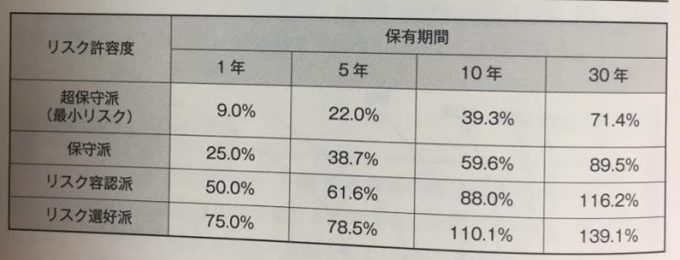

株式投資の未来より

保有期間を10年とする場合、ポートフォリオにおける株式比率は以下の割合が推奨されている。

- 超保守派:39.3%

- 保守派:59.6%

- リスク容認派:88%

- リスク選考派:110.1%

リスク許容度が高いリスク容認派・選考派にとっては債券をアセットアロケーションに組み込む余地がほとんどない。

GPIFの投資結果をみて、長期投資に債券はいらないと考える

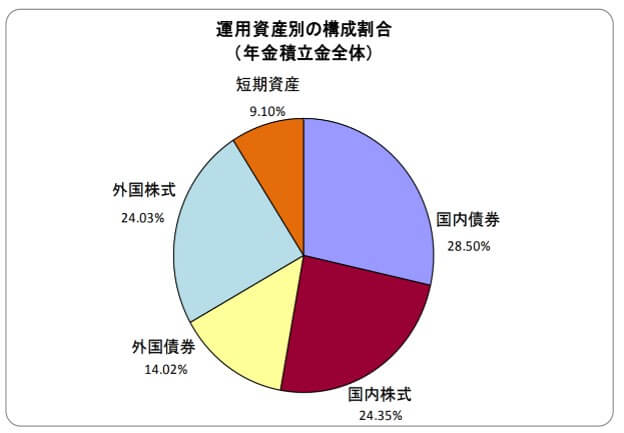

GPIF、平成29年度第2四半期の運用状況によれば、我が国の年金積立金全体の資産クラス構成割合は下図となっている。

- 国内債券:28.5%

- 外国債券:14.02%

- 国内株式:24.35%

- 外国株式:24.03%

- 短期資産:9.10%

- 債券比率:約42.5%

- 株式比率:約48.4%

多くの個人投資家より、債券比率が高いのがGPIFのアセットアロケーションである。年金運用であるので損はしたくない、リターンがマイナスとなる確率は極力さげておきたいからだ。

一方で投資期間をみれば、長期投資が前提となる。つまりGPIFは

- リスク許容度は最低

- 投資期間は最長

という運用だと言える。

年金積立の運用結果をみて、債券はやっぱり不要だと確信した

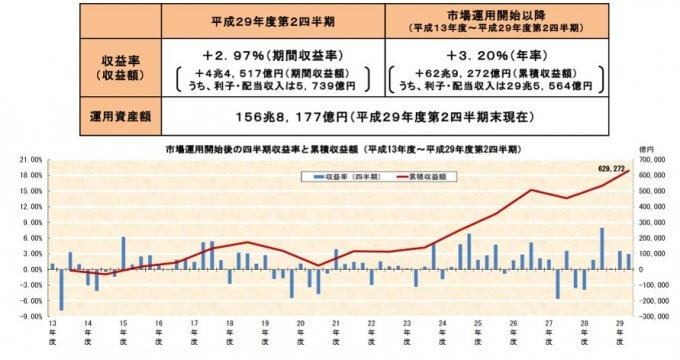

上図は平成13年度(西暦2001~2002年)からの平成29年度(2016~2017年)における、GPIFの運用結果を示している。

長期・分散・積立投資が功を奏し、リーマンショック時であってもトータルリターンがマイナスとなることは避けられている。ディフェンシブなポートフォリオのメリットが伺える。

ところが守りに徹した資産配分比率では、リターンを大きくすることは難しい。15年間にわたる収益率は+3.2%/年であるのだ。

債券比率:約42.5%、株式比率:48.4%で15年間運用したときのリターンは、年率3.2%。72の法則を使うと、資産を倍にするのに20年以上かかる。

これくらいのリターンを目標とする場合ならば債券比率を40%程度にするのはよい。年金運用や超富裕層で資産をへらしたくない投資家は別。

だが私は年率3.2%よりもう少し欲張りたい。だから債券に投資するのではなく、株式比率が高いことを希望する。

債券には投資せず、株式一本のポートフォリオを継続していく

資産配分比率において、債券のもつ役割は大きい。国債などの債券は、株式と値動きが逆相関であるデータがあるからだ。

ところが庶民にはここまでの分散は必要ない。安全性を重視した債券比率の高いポートフォリオでは資産形成のスピードが遅く、目標年にまで間に合わない。

そんなわけで私は株式一本のポートフォリオで今後も投資を続けていく。米国株を中心に据えて。

See you!

コメント

僕も株式一本ですね、債券は少し前に全部処分しました。

まだREITがちょっと残ってますが、いずれこれも売って株式のみにします。

外国債券なんて相場下落時には株式と同様に下がりますからねw

あんま意味ないと思ってます。

招き猫の右手さん

債券でも下落相場ではやはりリターンがマイナスになってしまうのですよね。

株式よりはまだよいのでしょうがその効果は限定的だと感じています。

資産形成フェーズにいる私には、債券を大きく組み入れる余力がないというのが本音かもしれないです、、、

GPIFは足下で必要な支払いを除いたほとんど全ての資産を運用しています

(賦課方式なので現在必要な分は徴収した分で賄われています)

安全資産というものを確保しないフル・インベストメントですので

そうでない場合と比較するのは不適当でしょう

一般投資家が投資に回していない、貯蓄を含めてのトータルリターンで比較すべきでしょう