【米国株投資のメリット】週次リターンがプラスとなった比率が多い

米国株投資のメリットとして、基本的に株価が右肩上がりであったことが挙げられます。

たとえばS&P500とTOPIXの週次リターンを比較すると、米国株はプラスとなっていたことが多いとわかります。

ここからは、米国株価指数と日本株価指数データを比べてみましょう。

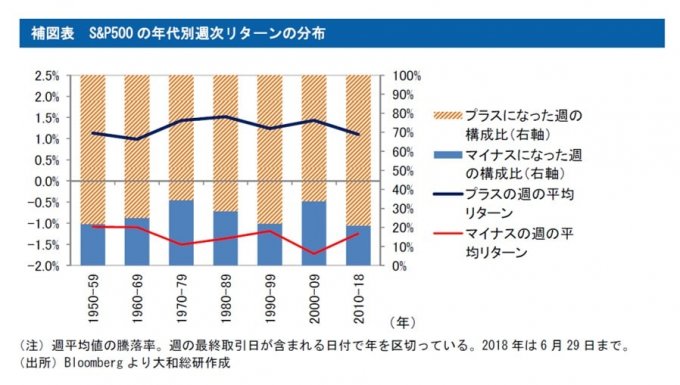

米国株価指数S&P500の年代別週次リターンの分布

S&P500の年代別週次リターンの分布、引用:大和総研

上表はS&P500の週次(週平均)騰落率の動向です。

いずれの年代でも、週次リターンがプラスとなった週の比率が高いとわかります。

換言すれば、バイアンドホールドが成り立つ株式市場であるわけです。

もちろん米国株投資にだって、逆風だった年代があります。

たとえば1970年代後半、米国株式市場には”株式の死”と呼ばれていました。

それでも1970年代の週次リターンは、プラスとなっていたことの方が多かったのです。(青色棒グラフ)

さらに2000年代の米国株市場には、ITバブルや、リーマンショック等の大暴落が襲いかかりました。

とはいえ週次リターンをみると、プラスの週の方が圧倒的に多かったです。

株価停滞・暴落局面であっても、米国株市場の強さが際立ちますね。

米国株式は基本的に右肩上がりというデータを補完する情報。

米国株投資では、長期運用が成功する土壌がは整っているのです。

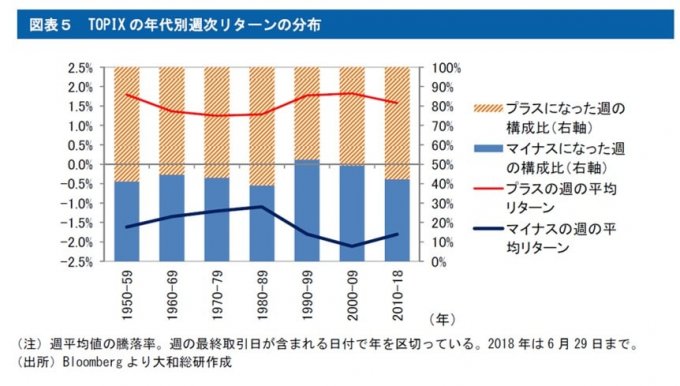

日本株価指数 TOPIXの年代別週次リターンの分布

TOPIXの年代別週次リターンの分布、引用:大和総研

上図はTOPIX の週次(週平均)騰落率の動向です。

米国株のS&P500と比べ、マイナスになった週の比率が高くなっています。(青色棒グラフ)

1950 年代以降の年代別に比較すると、

日本株の年代別週次リターンの特徴

- 1980年代迄:騰落率がプラスになる週が多かった

- 1990 年代 :わずかながらマイナスになる週の方が多かった

- 2000 年代 :プラスとマイナスになる週がほぼ同数

1990年代以降は、

- 週次リターンがマイナスとなる頻度が多い

- マイナス週の平均マイナスリターンが大きくなっている

1990年代~2000年代にかけて、TOPIXなどの株価指数に投資をした場合には、投資リターンはマイナスとなることが多かったことでしょう。

日本株では長期投資が成功しにくかったと考えられます。

米国株投資のメリット;長期運用で、リターンを得られる可能性が高く負けにくいといえること

米国株投資のメリット

米国株投資のメリットは、長期投資では収益を得られやすいというデータが揃っていること。

投資家にとっては、心強い株式市場といえます。

本記事のデータは、以下にあげる米国株投資のメリットの

- 米国株価の力強い上昇

に該当しますね。

米国株投資のメリット

- 米国株価の力強い上昇

- 人口が増えている

- 時価総額上位に新規企業があり、イノベーションが絶えず起きている

- 株で運用が当たり前なのがアメリカ

- 世界で最も成熟した市場

- アメリカを通して世界中に投資が可能

参考 米国株の6つのメリット

こうした米国株に対し、2010年代以降は日本からでも投資がしやすくなりました。

- 特定口座への対応開始

- 取引手数料の低下

が主な理由でしょう。

株式投資をする際には、米国株を外す理由は少なくなっていると思います。

その優位性を理解し米国株に投資をすると良いですね。

米国株の証券会社は、注文方法の違いで選ぶ

今回の記事はいかがでしたでしょうか。投資のヒントになれば嬉しいです。

蛇足ですが、証券会社を選ぶ際に注文受付可能時間は重要です。

米国と日本では時差があり、深夜や早朝に取引注文をする手間がでてくるからです。

マネックス証券は注文可能時間が24時間と他社にはない優位性があります。

米国株投資でマネックス証券は使い勝手が良い証券会社です。

私のおすすめは、マネックス証券

私は米国株や海外ETF取引でマネックス証券を使っています。

注文方法が多岐にわたることと、24時間いつでも注文が可能なことはとても便利です。

【マネックス証券 米国株のメリット】

- 取引手数料は業界最低水準の安さで魅力的

- 24時間注文受付が可能な証券会社(深夜に発注せずとも良い)

コメント