金融庁のつみたてNISA説明会に参加してきた。

今回の説明会は第3回。

私は1~3回の全て参加していることになる。

これは、いつか子供に伝えたいお金の話の管理人、虫取りのアニキのおかげ。

ブログで告知してくれるからだ。

アニキのブログは要チェック。

つみたてNISAが導入される背景

【現状】

- 我が国の家計金融資産は、約半数が現預金である(900兆円)

- 日本は米英に比し株式・投信の割合が低い

- 日米英を比較すると日本の家計は、運用リターンが低い

(1995年~2015年 米:3.11倍 英:2.27倍 日:1.47倍)

【課題】

- 約900兆円の現預金比率は大きく変わっていない

- このままでは中長期運用リターンに益々の差がついてしまう

- これでは国も個人も将来危うい

【対策】

- 900兆円ある預貯金。この10%を株式・投信に移そう

- そのために税制優遇制度を作り、20-40代の投資初心者に奨めよう

- その名を、つみたてNISAとしよう

つみたてNISAの目的は、株式投資未経験者や初心者に株式購入の体験をしてもらうことにある。

これまでの、積立NISA説明会との違い

1.会議室が重厚な雰囲気

これまではライトな感じの会議室で、スクール形式の机の並べ方であった。

それが今回は重役会議室のようなところでの開催。

しかも参加人数が多い。

2.投信運用会社が参加

野村、大和、ひふみ、セゾン、ニッセイ、ブラックロックジャパン、三菱UFJ国際の方々がパネリストとして出席。

会議の進行方法にも少し違いが見られた。

- まず金融庁から簡単につみたてNISAの概略説明

- パネリストが、つみたてNISAに対する考え方を紹介

- 個人投資家→パネリストへの質疑応答

第1回?金融庁の個人向け説明会に参加 積立NISAは株式投資普及の第一歩!

投信運用会社の、つみたてNISAへの考え方

野村

つみたてNISAは20-30代の投資未経験者をターゲットとしている。

わかりやすくパッケージ化された商品が適切だろう。

バランスファンドを中心に対象商品を申請する予定である。

株のIndexや、ETFも検討をしている。

大和

長期投資であり、低コストを重視していると思われる。

大和の商品は、2016年9月まで業界最安値コストであった。

定番商品が多く分かりやすいと言われている。

iFree全てのみならず、DCでの商品も、つみたてNISA申請を検討している。

ひふみ

日本のファンドの多くは、長い歴史を有しておらずしかも途中で消滅している。

5年間資産が上昇し続けているファンドも少ない。

このような状況を変えないと、日本に投資は根付かないと思われる。

ひふみ投信と、ひふみプラスはつみたてNISAに申請予定であるし、長期投資を根付かせることが可能な商品であると考えている。

セゾン

日本の投資業界では、活性化が必要だと常々思う。

セゾン投信は、12.5万口座あり、そのうち7割が積立、さらに7割が40代以下である。

創業以来、販売会社を使わず一貫して直販の形式をとっている。

個人の資産形成をサポートしてきたし、つみたてNISAでもそうありたい。

ニッセイ

つみたてNISAは、低コスト・パッシブ運用を基本としている。

ニッセイには該当する8つの商品が存在する。

7つがインデックス投信であり、1つはアクティブである。

これらをつみたてNISAへ申請検討している。

ブラックロック

世界を見渡すとETFは、4兆ドルの市場、6000本の商品がある。

ブラックロックはその内 1.4兆ドル、800本の商品を占めている。

ETFを、つみたてNISAへと申請を検討中である。

三菱UFJ

当社は、シンプル・低コスト・3階建てを基本方針としている。

この考え方を、つみたてNISAでも応用していく予定である。

1.eMaxis 、eMaxisスリム(8資産バランス型ファンド)

2.8資産以外のアロケーションのファンド

3.年齢上昇によりリスクを下げるような配分にする

つみたてNISAに関する質疑応答

投信運用会社からのコメントが終了した後、金融庁ご担当者から質疑ルールの紹介。

- 質問は1人1個とする

- どのパネリストへの質問なのかを明確にする

そして個人投資家からの質疑応答タイムに突入。

し~ん・・・

静まり返って質問が出ない。

じつに日本人的な会議である。

ならばいっそのこと先陣を切ろう。

ということで、はちどうきゅうどう、他の投資家をさしおいて最初に質問しちゃいました。

Q.S&P500に関する、ブラックロックさんへの質問

投資先進国アメリカの株価指数は、S&P500が基本である。

ブラックロックのS&P500連動ETFは、日本で買えるようにしないの?

つみたてNISAでETFを累投みたいに買えるようにしないの?

A.ブラックロックさんの回答

S&P500連動ETFの日本上場はまだである。

ETFを累投ライクにすることは、検討している。

この後、投信に関する質問が続いた。

思っているが口に出せない、疑問ではあるが最初に聞けない。

日本人はファーストペンギンになれないのだと私は感じたよ。

だからこそインデックスの長期分散積立が、つみたてNISAで推奨されているのだろう。

インデックス、みんなで歩けば怖くない、アラサーみんなで、つみたてNISA

つみたてNISA制度普及の必要性を強く再認識した。

それはさておき、気になった質問をいくつかピックアップしておく。

参考?米国ETFの時価総額 運用資産残高ランキングトップ100

Q.USトータルマーケットや、S&P500に連動する商品を作らないのか?

A.ノムラ

可能性はゼロではない。

MSCI国際を機関投資家が購入している。

つまりそれ以外の指数は残高が少ない。

残高が少ないと、コストが相対的にかかる。

ニーズがあり、残高が大きくなる必要がある。

A.ダイワ

S&P500は、iFreeに追加検討中である。

コストの面から運用高として、30億円が必要だ。

ETFをファンドに含み対応することも検討している。

A.ニッセイ

検討対象ではある。

実行可能性とコストの面から考えている。

A.三菱UFJ

eMaxisは、ダウ平均のみを対象としており、S&P500対象はない。

見込み違いであったことは否めない。

S&P500も検討はしている。

気になったコメント集

パネリストの中では、やはりレオス(ひふみ投信)の藤野さん、セゾンの中野さんの発言が心に響いた。

投資に対する気持ち、その表現の方法が雇われの身とは全く異なる。

お二方のコメントから、インプレッシブなものを記録しておく。

コストと業界活性化について

iDecoは意義はあるが業界は儲かっていない。

これでは普及は進まない。

それゆえに最低コストを設けるなどが必要だと考える。

金融知識について

現金大好きな人が多くいる。

夫婦割引などの対策も一案ではあろう。

しかしまずは当社のセミナーに来て欲しい。

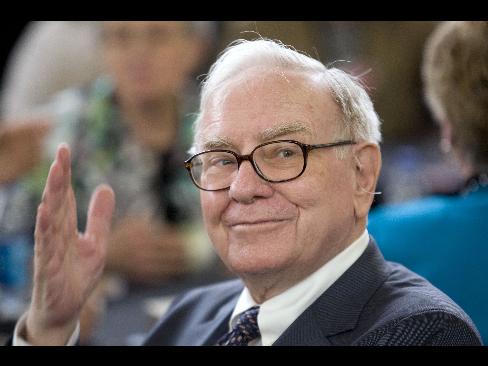

長期のアクティブファンドについて

94歳のアクティブファンド運用者がアメリカにはいる。

ウォーレン・バフェットも90歳を間近に控えている。

トレーダーとは異なり50歳代でも、バリバリやっていける。

日本株はあと10年はアクティブでいける

日本株にはまだ可能性が残されている。

あと10年はアクティブでいける余地がある。

人に賭けるのがアクティブファンド

システムに安心を感じる人は、アクティブに向かない。

アクティブとは人に賭けるものである。

システム vs 人 ということ。

そのために、後進の育成に力を注いでいる。

上述のようにあと10年、日本株はアクティブでいけると考える。

終わりに、

金融庁もこれだけの回数を開催すれば、こなれてきたように見える。

次回は販売会社を呼んで意見交換会をしよう とのコメントがあった。

金融庁内での盛り上がりを十分に感じる。

一方でつみたてNISA制度や株式投資の普及には次のステップが求められる。

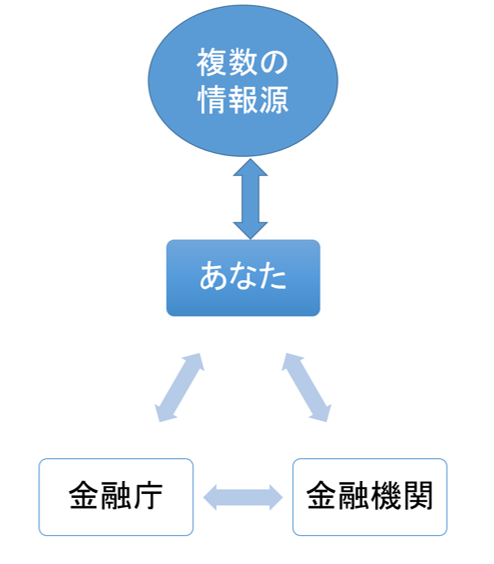

個人投資家がどのように行動するのかそれは、あなた自身が決める必要があるからだ。

笛吹けども踊らず、とならないように願う。

いずれにせよ、金融庁のご担当者の鼻息は荒い。

そして、日本の家計をどうにか改善する一つの手段としてつみたてNISAは有用だと私は思う。

つみたてNISA制度が広く普及し、株式投資が日本国民にとって当たり前となることを期する。

See you!

コメント

おはようございます。先陣を切ったはちどうきゅうどうに拍手です。

そもそも論として優遇制度を作ったところで、多くの人が投資=投機と考えている現状でお金を投資に振り向けさせることはほぼ不可能な気がします。

私もそうでしたが何かきっかけがないと投資(資産運用)のことを考えること自体がなさそうに思います。

まずは子供に正しい投資教育をはじめることが先決かなと。成果が出始めるのは何年も後になりそうですが、今のやり方では永遠にお金は預金のままだと思っています。

FDGさん、

こんにちは。コメントありがとうございます。

金融庁のロジックとしては以下の通りと承知しています。

・NISA口座は1000万口座ある

・そのうちの半分は休眠口座である

・休眠口座とはいえ、それらを積立NISAに移行すれば約90兆の預貯金が動くことになる

ですが残念ながら金融庁の金融教育は

・要望があれば地方にも出張する

・原則として、金融機関に金融教育を実施してほしい

という意見の様子です。

これに対し、山崎元さんは「NHKが金融講座をやるのが良い、英会話講座のように」との意見をお持ちのようでした。

これは私も賛成です。

個人的には、三大支出の教育・住宅・保険(老後)に対する教育も今一つだと思います。

さらには多くの人の収入である、給与所得に対する考え方もまだまだでしょう。

(収入 - 支出) + (資産 × 運用利回り)の式を考えれば、株式投資だけを対象とした金融教育では片手落ちであろうと思います。

教育が先なのか、実行が先なのかは人それぞれ考えがあるでしょうが、現役世代はつみたてNISAのような実行から入り、そこから知識を補完していってもよいのでは?と思ったりします。

いくら教育をしても、それが行動に繋がらないと意味がないと考えているからです。

こうした背景もあり私はブログを通じて、株式投資ってこういうものなのだ と僭越ながら伝えていきたいと思っています。

さらには我が子にも同様に株式投資の意義を伝えていきたいですね。

国がやるには時間がかかるので、個々人で出来ることを実施していくのが重要であろうと思う次第です。

やってみせ、言って聞かせて、させてみて、ほめてやらねば、人は動かじ を前提とすれば、まずは株式投資を出来る人から実施してその体験を共有することも投資教育に通じるであろうという気がします。

定期預金で10%近い金利がついていた時代を知っていると

リスクがある資産運用をする気にはなかなかなれませんよね。

もう20年以上前の話になりますが。

少額から分散投資ができる投資信託はこれから投資を始める人に向いていますし

貯金好きの日本人にも向いているように思いますが

コストが高い商品が多いのはもったいない。

外国株を初め投資信託のラインナップを増やして欲しいのと

証券会社にはコストを下げる努力をして欲しいのと

本当に国民に投資して欲しいのなら、国は配当減税をして欲しい。

あとはかぶりますが投資教育ですかね。

学生、若い世代(NISAのターゲット)、高齢者全てに言えますが。

Rさん、

コメントありがとうございます。

利子10%の時代を振り返ると、いまの積立投資がリターン7-8%/年を狙ってのものですのでなかなか実行に移せないという気持ちはよくわかります。

私が小学生の時にもらったお年玉は、両親が少し上乗せ位して定期預金にしてくれていました。

満期になったときの金額をみて、驚いたことを思い出します。

その当時の日本人を振り返ると、「定期預金は大好き、でも解約はしない」 ということが一般的であったと推察します。

つまり長期投資をしていたのです。

つみたてNISAもこれに通じており20年の長期預け入れをすれば、損をする確率は低くリターンは7-8%/年が推定されます。

これはバブル前の定額預金とたいして変わらないのでは?と思ったりします。

ただし大きく異なる点は所得が下がり続けている点だと思います。

金融庁がいくら旗を振っても、無い袖は振れないのです。

だからこそ少額からはじめられるようにして、さらには低コストの商品だけに絞るのだと邪推します。

Rさんのおっしゃるように、20年の長期投資をする上では外国株とくにアメリカ市場を対象とするのが良いと私も思います。

とくにS&P500という優れたインデックスを対象とした投信が無いことは、日本のもつ大きな欠点だと考えてます。

本来は日本市場がアメリカと同様に右肩上がりとなるのがベターなのですが、なかなかそれも難しそうです。

投資教育については先ほどFDGさんコメントへの返信でも少し述べさせて頂きました。

卵が先か鶏が先かではないですが、金融教育の検討 → 教育実施 → 投資の第一歩 という時間的猶予は残念ながら今の日本にはないのだと思います。

つまり、第一歩を始めつつ、教育もしていく、というフローが良いのだと考えます。

もちろん教育してから投資実行という流れが理想ですが、たとえば英語を6年間も学んでいる日本人の多くが英語アレルギーをもっているように、金融教育を6年間やった場合のリターンが予想できないデメリットも心のどこかに持っています。

長くなりましたが引き続きよろしくお願いいたします。