日本は資産大国であり、1,700兆円を 超える家計金融資産や 200 兆円の年金資産などが蓄積されている。

しかしながら家計資産の内の52%もの割合が預貯金となっており、欧米と比較して株式・投信等の比率は低い。

高齢化がますます進む日本においては勤労者層の資産形成が急務であり、資産形成の普及を金融庁は望んでいる。

金融庁は家計が安定的な資産形成を行うためには、長期の積立・分散投資が有効と考えており、それを補助する制度が「積立NISA」である。

金融庁の金融行政方針内にしっかりと言及されている。

国民の間に少額からの積立・分散投資による資産形成を広く普及させるため、現行の NISA よりも年間投資額を少額としつつ、非課税投資期間をより長期とする「積立 NISA」 の実現をはじめ、NISA の改善・普及に向けた取組みを進める。

積立・分散投資と長期投資においては勤労者世代は必須の知識となるし、子育て世帯にはお金の教育知識が今後求められる。

*参考:お金の教育 今までの子育てと、これからの子育ては違う

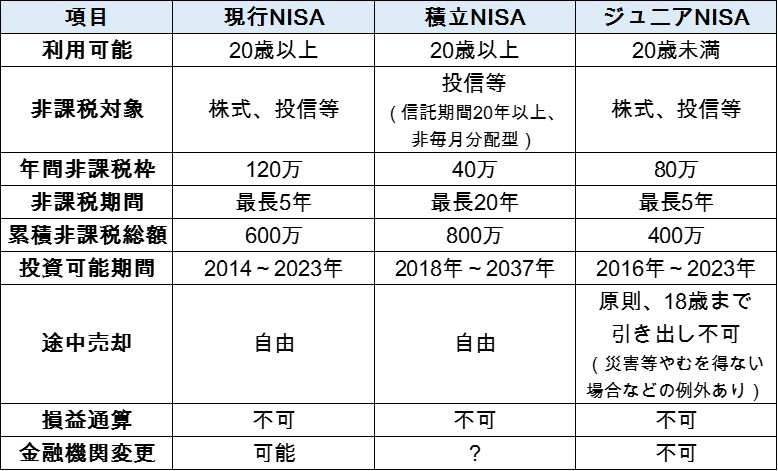

NISA制度の比較

積立NISAの特徴

- 投信限定(株はダメ)

- 積立限定 (現行・ジュニアは一括も積立も可)

- 投資可能期間 2037 年まで (現行・ジュニアは恒久化しないと 2023 年まで)

- 非課税期間 20 年

- 非課税 投資総額 800 万円(現行 600 万円、ジュニア NISA 400 万円)

積立NISAの投信は制限あり

- a 信託契約期間の定めがないこと又は 20 年以上の信託契約期間が定められていること。

- b 収益の分配は、原則として信託の計算期間ごとに行うこととされており、かつ、月ごとに行うこととされていないこと。

- C 信託財産は、複数の銘柄の有価証券又は複数の種類の特定資産に対して分散投資をして運用を行い、 かつ、一定の場合を除いてデリバティブ取引への投資による運用を行わないこと。

- d その他一定の事項

与党の平成 29 年度税制改正大綱より

積立NISAの対象である投資信託の制限は、簡単に言うと

- 長期でないとダメです。20年以上の信託契約期間が必要です。

- 毎月分配型はダメです。

- 分散投資をした運用をしていないとダメです。

ここに金融庁の強いメッセージを感じる。

- 国は資産形成、長期投資に適した制度を策定し、最適な商品の定義を設けた。

- あとは国民の皆さんがしっかりと資産形成をしてくださいね!

- (もう国は面倒をみきれませんよ)

と、私は受け取った。

積立NISAのメリット

- 国の方針に合致しており、各種キャンペーン等の利益を享受しやすい

- 積立型なので一回設定してしまえばその後の手間が少なくて済む

- 非課税総額枠が現行NISAよりも大きい

- これまで資産形成に興味がなかった人が、資産運用を始めやすい

おススメな人

- 月3万円程度で、コツコツ資産形成したい人

- 資産形成はしたいが、手間を大きくかけたくない人

- 流行りに乗りたい人

- これまで資産形成や運用をしていなかった人

- 20代・30代の人

積立NISAのデメリット

- 損益通算できない

- 金融機関乗り換えが困難と予想される

- 年間の非課税金額が40万円と他NISAに比較して少ない

- 現行NISAと併用は不可

積立NISAより現行NISAの方が良さそうな人

- 年間40万以上の投資をしたい人

- 株へ投資したい人

で、どうする?

我が家は妻名義のNISA口座が無稼働。

積立NISA制度が始まったら、現行NISAは取りやめにして積立NISA口座の活用を目指す。

その際にはアメリカ株を対象とした投信を選択しようと画策中。

米国では時間さえ許せば株式投資で、誰でもお金持ちになれるから。

そして積立NISAはネット証券で開設する↓

See you!

コメント

はちどうきゅうどう様、こんばんは

私のように情報弱者のアナログなオッサンには、大変有益な記事でした。どうも有り難うございました。ジュニアNISA、NISA枠一杯に毎月分配型の投信を買ってそのキャッシュ・フローで積立投信を買っている私には、積立NISAは残念な制度になってしまいました。

バカにされ、悪名高い毎月分配型の投信ですが、要は複利効果を放棄する代わりに毎月利益確定(普通分配金)と損切り(元本払戻金)を自動的に行って、投資回収率を積み上げていくということも出来ます。ですが、NISAで節税できなければ投資効率(悪)・・・。

やっぱ債権のクーポン(利子、利息)か・・・。

(こちらは米国株式配当金再投資のブログだろ?←自分ツッコミ)

畑違いの者が、どうも済みません。

マッキーさん

温かいお言葉を頂戴しましてありがとうございます。

分配型投信に関しては賛否両論なのでしょうが、顧客のニーズに合っていればそれはそれでよいのではないか、と個人的には考えています。

毎月分配型投信を購入しその分配金で何かを買う、与える、殖やすetc それで購入者のニーズが満たされているのならばWin-Winだろうと思います。

ぼったくりの悪徳業者や毎月分配型投ファンドはいただけませんが。

マッキーさんにおかれましては経済的に不自由していらっしゃらないようですし、分配金で心の充足が得られれば良いのではないでしょうか。

むしろ羨ましいです!!

その境地を目標に私も日々前進していきます。

(アメリカ株ブログなのに積立NISA。 米国インデックスファンド繋がりという事でご容赦を)

はちどうきゅうどう様、こんばんは。

境地なんてとんでもありません。!なんか畑違いの者にも丁寧に対応してくださり有り難うございます。

ところで、重ねてのコメントで恐縮なのですが、インデックスや積立投信の利益確定ってどうされていますか?私は投資理念に共感したので、

①レオスキャピタルのひふみ投信

②セゾン投信のバンガード・バランス・インデックス

③鎌倉投信の結い2101

を7年前後購入しているのですが、なんかこのままだとずるずると娘が相続するまで惰性で続けてしまいそうです(泣)

はちどうきゅうどう様は積立投信やインデックスの利益確定の自分ルールとかありますでしょうか?(タイミングやリターン%など)よろしければ教えてください。是非、参考にしたいと思います。

マッキーさん、

いつもありがとうございます。

インデックスや積立投信への投資は過去に選択しておりましたし、いまも一部実践しております。

手間暇がかからず、かつある程度のリターンが長期スパンを前提とすると見込めるので非常に有用な投資方法だと感じています。

その方法をなぜメインにしないのか? という事になりますが、それは”出口戦略が自分の中で咀嚼しきれないから”に尽きます。

投信はお金が必要になった際に売ればよい と聞いた事がありますが、私にはどうもそれが上手く取り込めませんでした。

これは個別株投資のキャピタルゲイン狙いにも当てはまります。

つまり、いつ売ればよいのか?という疑問に答えが見いだせずにおります。

こういった背景があり、配当金を指標とした投資方針へと傾いていきました。

ですので、ご質問にありました、”利益確定のルール”については未だに自問自答を続けているのが現状です。

満足頂ける回答ができずに恐縮です。

はちどうきゅうどう様、おはようございます。

お返事ありがとうございました。

「出口戦略が見えない」

そうなんですよねぇ。経済アナリストの山崎 元 さんなんかも生活費半年分以外のお金はあるったけ国内、先進国、新興国の株式インデックスファンドに投入して、お金が必要になった時に必要な金額分だけ解約すればよい、というスタンスみたいですが、なんか乱暴だな、という印象がぬぐえませんね。やっぱりちょっぴりリスクがあっても株や債権のように持っているだけでキャッシュ・フローがある資産の方がいいですよねぇ?まぁ、ちょびっとづつ口数が増えていく積立投信も楽しいですが・・・。