VTIは株価よし・配当金よし・リターンよしの3拍子揃ったETF。

米国株ETFを代表する【VTI】は、アメリカ市場にまとめて投資が出来る商品です。

【VTI】は、米国市場のほぼ全てをカバーしているETFですから。

本記事では大人気ETF、VTIについて紹介していきます。

VTIとはどんなETFか?

- アメリカ市場を丸ごと買うコンセプト

- コストがめちゃめちゃ低い

- 米国株投資のコアとなれるETF

【VTI】バンガード・トータル・ストック・マーケットETFの特徴

VTIとは全米株式市場に投資ができるアメリカ株ETF

| ティッカー | VTI |

|---|---|

| 名称 | バンガード®・トータル・ストック・マーケットETF |

| ベンチマーク | CRSP USトータル・マーケット・インデックス |

| 特色 | 米国株式市場の投資可能銘柄ほぼ100%を対象にした指数に連動。組入れ3592銘柄。大型株比重高め。 |

| 信託報酬 | 0.04% |

| 設定日 | 2001年 |

| 純資産総額 | 1,020億米ドル |

| 分配金支払い月 | 年4回(3・6・9・12月) |

| 分配利回り | 2.11% |

| 更新日 | 2019年1月26日 |

注:2017年5月にバンガード社が信託報酬を引き下げ。0.05%→0.04%

【VTI】とは米国株式市場の投資可能銘柄のほぼ100%をカバーしているETFです。

【VTI】のベンチマークは、USトータル・マーケット・インデックス。

米国株投資といえばS&P500か、VTIといえます。

【VTI】は、資産運用残高が世界ランキング第3位の超人気アメリカ株ETF

ETF資産運用残高ランキングの第3位に位置付けています。

世界中で大人気の米国株ETF。

S&P500連動商品を除けば、【VTI】が世界一のETFであるといえるわけです。

日本でも、【VTI】の人気っぷりが観察できます。

2017年末から楽天・全米株式インデックス・ファンドを通してVTIの購入ができるようになったのです。

米国株ETFだけではなく、日本円で投資信託を通じて【VTI】に投資をすることが可能になりました。

VTIとS&P500の違いは、小型株が入っているかどうか

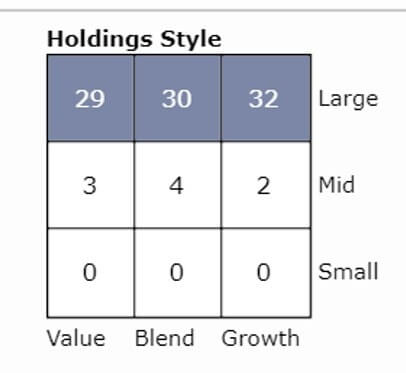

| VTI | VOO | |

| 大型株 | 77% | 91% |

| 中型株 | 18% | 9% |

| 小型株 | 6% | 0% |

S&P500に連動する米国株ETF【VOO】と比較すると、【VTI】は小型株を含んでいることが特徴です。

VTIとVOOの米国株式市場のカバー率

- VTI:100%

- VOO:80%

小型株効果を信じるならば、S&P500よりも【VTI】を持っておきたい。

そして米国個別大型株を保有している場合には、S&P500よりは【VTI】の方が好ましいと思います。

あえて使い分けるならこんな感じでしょうか。

- インデックス一本で勝負 :S&P500

- 他にも米国株投資をしている:VTI

VTIの組入れセクター

バンガード社HPより

VTIの組入れ上位をみると、3セクターで50%を占めています。

VTIのセクター別構成比率(2017年12月末時点)

- 金融 :20.5%

- テクノロジー:18.5%

- 資本財 :13.3%

ところがこの比率は時間とともに変化するのです。

本記事はリライトなので、過去記載分も残しておきます。

VTIのセクター別構成比率(2017年5月時点)

- テクノロジー :20.37%

- 金融 :18.69%

- 消費者サービス:13.13%

これがインデックスETFの妙味。

時価総額に応じて、自動的にリバランスがされているのです。

VTIは米国市場全体をカバーするETF。

したがってVTIの上位セクターは、アメリカで最も旬な業種というわけです。

VTIの構成銘柄

バンガード社より

VTIの構成銘柄上位8銘柄(2017年末)

- アップル:2.8%

- マイクロソフト:2.4%

- アルファベット:2.3%

- アマゾン:1.7%

- フェイスブック:1.5%

- バークシャーハサウェイ:1.4%

- ジョンソン・エンド・ジョンソン:1.4%

- JPモルガンチェース:1.3%

VTIの構成銘柄上位8銘柄(2017年5月時点)

- アップル【AAPL】

- アルファベット

- マイクロソフト

- アマゾン

- エクソンモービル

- ジョンソン・エンド・ジョンソン

- フェイスブック

VTIの構成銘柄上位は錚々たる企業が並びます。

時価総額上位とほぼ同義ですから当然といえば当然。

しかしトップ10銘柄を足しても占有シェアは20%にもなりません。

VTIはそれだけ幅広く分散されたETFだという事です。

アメリカ市場をそのまま買える商品がVTI。

VTIがおすすめされる理由がここにあります。

アメリカ株に興味を持ったら、とりあえずVTIを購入しておけば間違いはないでしょう。

【VTI】バンガード・トータル・ストック・マーケットETFの株価と配当金の推移

VTIの株価チャート 直近10カ月

2018年に【VTI】株価は150ドル前後にまで上昇しました。

2018年後半~2019年にかけての株価乱高下をみると、120ドル代前半で購入できると良さそうです。

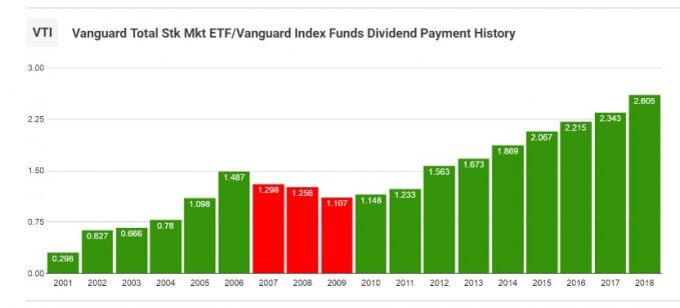

VTIの分配金・配当金の推移

VTI分配金推移 2018年

10年間でVTIの分配金は70%増となっていました。

15年間でみると3.5倍にもなっています。

VTIは株価よし、配当金よし、ゆえにリターンよし。

長期投資をするならVTIは必須の米国ETFといえます。

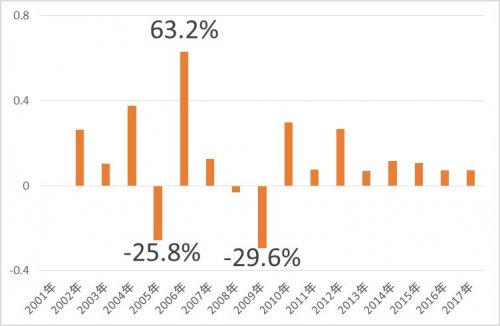

VTIの増配率推移

VTIの発売以来、減配した年は3回ありました。

とくにVTIの分配金が大きく減配された年が2回あります。

- 2005年:-25.8%

- 2009年:-29.6%

VTIの分配金は基本的に右肩上がり。

しかしながら減配することには注意を要します。

一方で分配金利回りをみると、2%前後で推移しています。

同じバンガード社ETFのVYM(米国高配当ETF)とは異なり、分配利回りは高くありません。

>>VYM(米国高配当株式ETF):分配金と増配率の10年推移

それでも長期で見ると株価上昇だけでなく分配金上昇が狙えます。

VTIで10年単位の長期投資をする際には

- キャピタルゲイン

- インカムゲイン

の両方狙えるおすすめETF。

米国株式市場への投資とは、こうした右肩上がりのメリットを有しています。

おすすめ米国株ETF【VTI】への私見

【VTI】の保有状況と受取分配金状況

VTIの保有株数と、受取分配金の状況はこちら。

米国株ETFの代表銘柄;3つの特徴

VTIの特徴を3つ挙げると

- アメリカを丸ごと買うコンセプト

- 10年間トータルリターンはS&P500より高い

- コストがめちゃめちゃ低い

非の打ちどころがない米国株ETFです。

VTIは米国株投資の魅力をすべて兼ね備えた商品。

アメリカ株に強いマネックス証券はVTIの良さをもっと宣伝したほうがよいのではないでしょうか。

証券会社が言えない私が言います。

VTIは超おすすめETF!

【VTI】の買い方や手数料の注意点

【VTI】の購入は、インターネット証券がおすすめです。取引手数料が安く、【VTI】以外の銘柄にも投資が可能だからです。

【VTI】などの米国株ETFの買い方は、それほど難しいものではありません。

米国株ETFは手数料負けしないように、1,111ドル以上で取引するのがおすすめです。

おすすめ米国株ETFの13銘柄リスト

海外ETFおすすめ13銘柄の分配金を比較【2018年版】

おすすめ海外ETF13銘柄の手数料

コメント

[…] 各ETFの価格情報:Investing.com 米国株、日欧株、新興国株の分配金情報:アメリカ株でアーリーリタイアを目指す […]